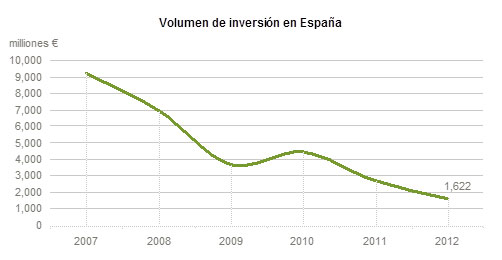

La inversión en España se reactiva durante el último trimestre del peor año de la crisis

Aunque el efecto cíclico de cierre de operaciones a final de año está presente, algunos factores han contribuido a dinamizar las transacciones. Entre ellos figuran, según Francisco Manchón, director nacional de Inversión de BNP Paribas Real Estate en España, “el inicio de actividad de la Sareb, que ha incentivado a los propietarios a vender anticipadamente para evitar la posible competencia de precios, la ligera reducción de la incertidumbre macroeconómica, derivada de los efectos de las reformas fiscales y la austeridad del gasto, y el largo recorrido de reducción de ‘capital values’, que da señales de que el fondo del ciclo se ha alcanzado”.

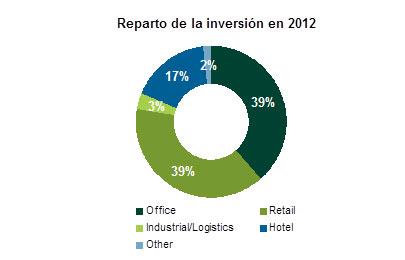

Las oficinas y los locales comerciales han sido los activos más atractivos para los inversores durante 2012, con cuotas iguales (del 39%) en el volumen de inversión. Durante el último trimestre, no obstante, las transacciones de locales comerciales supusieron el 51% de la inversión total debido al cierre de la operación más relevante del año: la adquisición de la cartera de 439 oficinas de Caixa Bank por Grupo Carso (del empresario mexicano Carlos Slim). La transacción de oficinas más destacada del ejercicio fue protagonizada por el grupo Villar Mir con la compra en diciembre al Banco Santander del Complejo Canalejas de Madrid (distrito Centro) por 215 millones de euros. Estas dos operaciones han supuesto el 40% del volumen total invertido en España en 2012.

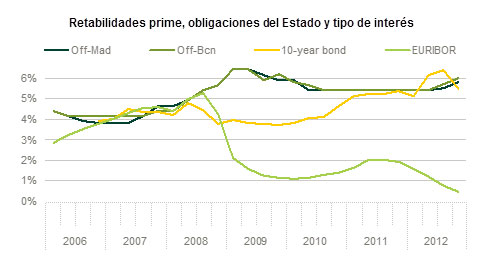

Durante 2012 se ha observado un nuevo repunte de la rentabilidad ‘prime’ de oficinas como consecuencia del descenso de los precios de venta, pasando del 5,6% al 5,9%, aproximándose a las expectativas de los inversores institucionales que, desde el inicio de la crisis, se ha mantenido por encima del 6%.

La actividad inversora de 2012 ha estado dominada por inversores privados de origen nacional aunque se ha observado un incremento de inversores privados latinoamericanos y fondos internacionales en la parte final del año. El perfil del vendedor responde al de entidades financieras, inmobiliarias y fondos de inversión.

Las previsiones apuntan a tres posibles etapas en los próximos trimestres. En la primera, ya en marcha, destacará el papel de inversores con ‘equity’ suficiente para evitar recurrir a financiación ―principalmente fortunas privadas― que aprovechen las ofertas de propietarios con necesidades de liquidez. A mitad de ejercicio es previsible que se consolide la actividad de inversores interesados en las ofertas inmobiliarias procedentes de la Sareb y de otras entidades financieras, particularmente fondos ‘value-added’. Por último, se notará la presencia de los inversores institucionales extranjeros con perfil ‘core’ que busquen un mercado estable y con expansión moderada a partir del cierre de 2013.

En síntesis, apunta Manchón, “las principales plazas de España, como Madrid, Barcelona y Valencia, darán cabida a todas las estrategias de riesgo inversor, con buenas oportunidades a corto y medio plazo. Esperamos que nuestro país sea de nuevo un objetivo para los inversores en 2013 dado que prevemos un repunte en los ‘capital values’ así como una mejora de la ocupación”.