Los volúmenes de inversión en oficinas descenderán en 2009

12 de febrero de 2009

“Algunos vendedores han negado hasta ahora la corrección de los valores de mercado, y por ello la diferencia en la estimación de valor de los compradores y vendedores ha sido un gran obstáculo para el cierre de operaciones. Sin embargo, todavía hay fondos, en su mayoría oportunistas, dispuestos a invertir, interesados en activos a un precio óptimo. Y se espera que el cambio en las condiciones del mercado muestre buenas oportunidades en los próximos 12 a 24 meses”. Es la conclusión que se desprende de las declaraciones de Rafael Merry del Val, director general de Savills España, en su presentación sobre las perspectivas para el mercado inmobiliario español en 2009.

El mercado está a la expectativa

Actualmente, existe un grupo reducido de inversores en oficinas realmente activos, que son los que disponen de ‘equity’ o tienen bajos niveles de endeudamiento. En general, los inversores mantienen la actitud ‘wait and see’, siempre atentos a las buenas oportunidades que se presenten. Los fondos también permanecen a la espera. Las operaciones ‘forward funding’ y ‘forward sale’ se han reducido drásticamente. En la actualidad, hemos regresado a los fundamentos del mercado de inversión, con inversores institucionales más selectivos y centrados sobre todo en los mejores activos.

En 2009, presenciaremos incrementos de entre 25 y 50 puntos básicos de crecimiento interanual, debido, entre otros aspectos, a la caída de rentas. A pesar de ello, el descenso en el nivel del Euribor suavizará la tendencia de crecimiento de los ‘cap-rates’. En Madrid, las rentabilidades actuales son similares a las del año 2003. En cuanto a Barcelona, la regresión temporal es más lejana, situándose en niveles de 2002.

El acceso al crédito se ha endurecido y las condiciones son más estrictas. Para iniciar la recuperación económica, es fundamental que los bancos se muestren menos restrictivos en la financiación.

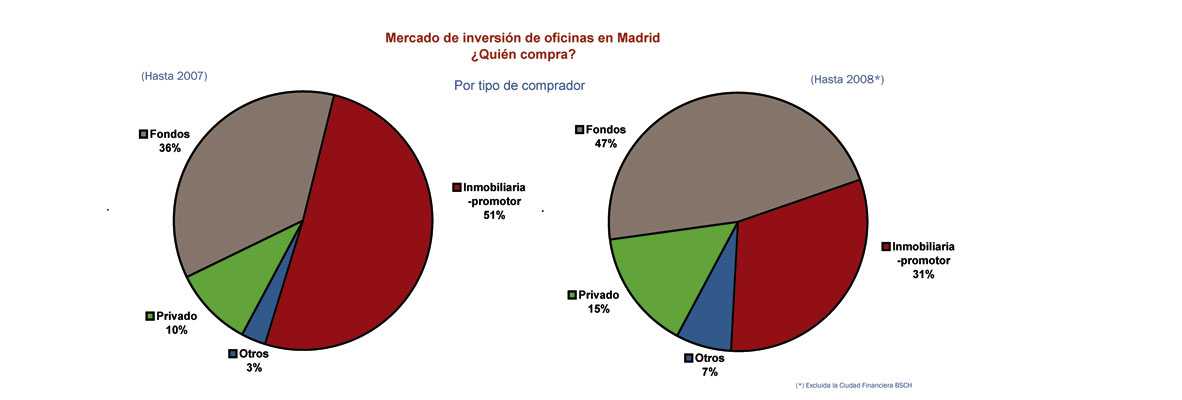

Durante 2008, el perfil del comprador es un inversor (47 por ciento) nacional (58 por ciento), y el del vendedor es un promotor inmobiliario (62 por ciento) nacional (95 por ciento).

Descenso en el nivel de absorción de oficinas en Madrid y Barcelona

En 2009, asistiremos a un marcado descenso en el volumen anual de absorción bruta en Madrid. Se espera alcanzar entre 500.000 y 550.000 metros cuadrados, lo que representa un 40 por ciento menos respecto a 2007. En cuanto a Barcelona, el volumen estimado de absorción ascenderá a cerca de 300.000 metros cuadrados, un 25 por ciento menos respecto a 2007.

En Madrid, la moderación en la incorporación de nuevos proyectos está aportando estabilidad en la evolución de los niveles de disponibilidad, pero en breve presenciaremos incrementos significativos, que serán muy acentuados en 2010. Hay varios proyectos retrasados por falta de financiación. Del mismo modo, el comportamiento de las rentas se caracteriza por el equilibrio, aunque ya se detectan ligeros descensos en áreas descentralizadas y poco consolidadas. Durante 2009, el decrecimiento ampliará su espectro a áreas más céntricas.

En lo que respecta a Barcelona, algunos proyectos se retrasarán por falta de financiación, porque se entregarán en varias fases o por voluntad propia del promotor. La ralentización del ritmo de la demanda y la incorporación de los nuevos proyectos favorecerán un incremento en la tasa de disponibilidad. Como consecuencia, asistiremos a un debilitamiento en el nivel de rentas.

- Se esperan volúmenes anuales de inversión significativamente inferiores a los registrados en 2007 (35% menos en Barcelona y hasta un 50% en Madrid).

- Los inversores mantienen la actitud’wait and see’, que combinan con ‘cherry-picking’.

- Existe un reducido grupo de inversores realmente activos. Son aquellos que disponen de ‘equity’ o tienen bajos niveles de endeudamiento.

- Los fondos, caracterizados por una marcada aversión al riesgo, permanecen a la espera. Las operaciones ‘forward funding’ o ‘forward sale’se han reducido drásticamente.

- Hemos regresado a los fundamentos del mercado de inversión. Los inversores institucionales son más selectivos y se centran en los activos ‘best in class’.

- Los inversores nacionales se han convertido en vendedores netos.

- Algunos vendedores todavía niegan la corrección de los valores de mercado.

- La diferencia en la estimación de valor de los compradores y vendedores es un gran obstáculo para el cierre de operaciones.

- Septiembre 2008: crecimiento interanual de ‘yields’ de 150 puntos básicos en CBD Madrid y hasta 175 puntos básicos en Barcelona. En áreas secundarias el incremento ha alcanzado los 200 puntos básicos en Madrid y 200 en Barcelona.

- Presenciaremos incrementos de 25 –50 puntos básicos, debido, entro otros aspectos, a la caída de rentas. A pesar de esto, el descenso en el nivel del Euríbor suavizará la tendencia de crecimiento de los ‘cap-rates’.

- En Madrid las rentabilidades actuales son similares a las del año2003. En Barcelona, la regresión temporal es más lejana, situándose en el 2002.

- Los ajustes de precios más severos se aplicarán sobre los activos ‘non prime properties’

- El acceso al crédito se ha endurecido y las condiciones son más estrictas.

Pero…

- Todavía hay fondos dispuestos a invertir. En su mayoría son fondos oportunistas, pero interesados sólo en activos a un precio óptimo.

- El cambio en las condiciones del mercado mostrará buenas oportunidades en los próximos 12 –24 meses.

- Para iniciarla recuperación es fundamental que los bancos se muestren menos restrictivos en la financiación.

- El volumen de inversión en Europa ha bajado significativamente durante 2008. ¿Y 2009?

- El nivel de inversión de los españoles en el extranjero se ha reducido debido a las condiciones actuales de los mercados financieros globales y del mercado nacional.

- Los inversores españoles más activos fuera de nuestras fronteras son las grandes ‘family office’y fondos inmobiliarios gestionados por clientes de banca privada.

- Los grandes grupos inmobiliarios españoles han frenado sus planes de expansión en el extranjero, al menos temporalmente…Además, algunos de ellos están vendiendo activos…

- Algunos inversores nacionales han decidido volver al mercado español.

- Los inversores activos han adoptado una estrategia conservadora. Durante 2009 seguirán siendo muy selectivos. Se han caído de la lista mercados emergentes y no tan consolidados.

- El mercado europeo sigue limitado por la falta de financiación.

- Las rentabilidades en Europa mantienen su tendencia alcista.

- Debido a la rápida reacción de Reino Unido ante la situación actual, ofrece las mejores oportunidades para invertir.

- 2009 será un buen momento para comprar, porque habrá menos inversores en el mercado, por lo tanto menos ‘competencia’.