¿Qué hacemos con nuestras oficinas?

18 de noviembre de 2008

Tras los últimos acontecimientos macroeconómicos, y más en concreto, sobre el sector inmobiliario, el mercado de oficinas en alquiler de Madrid no escapa a esta situación aunque con importantes matices y diferencias.

En el mercado de venta, asistimos a un tercer trimestre donde los precios de salida empiezan a ser espejismos y existen inmuebles que son oportunidades de compra que antes no existían. La falta de información y conocimiento del mercado de oficinas para determinar cuales son precios objetivos y adecuados de compra, produce indecisión en la demanda compradora que está dando paso a una ralentización de las operaciones en venta.

En este sentido, el mercado, donde antes era prácticamente imposible acceder a edificios exclusivos en el centro y la demanda a partir de los 1.000 metros cuadrados que en su mayoría era una demanda insatisfecha, ahora puede empezar a cubrir sus necesidades de espacio y de cambio de sede. En este sentido los usuarios empiezan a encontrar inmuebles de compañías propietarias con necesidad de línea de crédito para el desarrollo de su negocio, edificios vacíos a reformar recién comprados en plena burbuja con difícil rentabilidad en alquiler y algunos edificios de compañías patrimoniales.

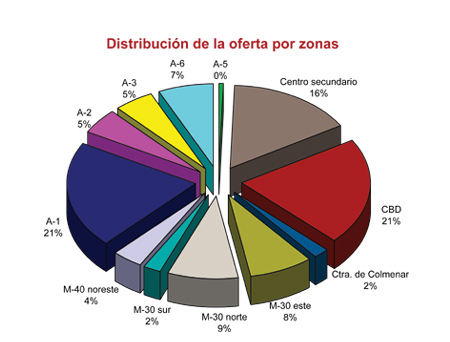

La oferta se mantiene en unos niveles parecidos al 2007

A pesar de la escasa disponibilidad que siempre mantiene el mercado a usuario en venta empiezan a existir ‘oportunidades’ en el centro que antes no existían. Asistimos a una redistribución del patrimonio de oficinas con desinversiones forzosas, no obstante la opacidad del mercado de venta no facilita el cierre de la compra-venta y aunque los precios de salida tan manidos al alza en la burbuja inmobiliaria no bajan, muchos propietarios por la sequía financiera y el ajuste del consumo en las ventas de su actividad, empiezan a dar síntomas de ofrecer descuentos necesarios para el cierre de las operaciones.

Estos proyectos suelen pertenecer a inversores patrimonialistas que plantean la venta de algún activo que no ha generado la rentabilidad esperada o se le queda vacío para su posterior rehabilitación; promotores que ante la subida de tipos de interés y la negativa para financiar los proyectos sin desarrollar, optan por vender sociedades de todo tipo de actividades propietarias de inmuebles para su uso, que necesitan para el desarrollo de su negocio liquidez inmediata y optan por vender su edificio.

La zona centro se sitúa entre los 7.000 y los 10.500 euros por metro cuadrado como valores máximos y mínimos de salida. Los precios del centro tradicionalmente han aguantado y no han experimentado una desaceleración, pero la crisis de liquidez está haciendo que se produzca una bajada de éstos, observándose un alto grado de flexibilidad en las negociaciones y situándolos por debajo de los precios de salida. Los principales promotores de los reajustes son los bancos y las tasadoras, adoptando una actitud más que conservadora en la compra-venta. Los principales descensos de precios serán más acusados en la periferia; no obstante, los periodos de desocupación en venta se seguirán prolongando, provocando un reajuste progresivo de los precios.

La demanda continúa viva

Respecto al mercado de las Cuatro Torres Business Area, continúa el buen ritmo de comercialización destacándose en este estival trimestre dos operaciones en Torre Espacio que suman casi 5.000 metros cuadrados. El resto de torres, Cristal y Sacyr-Vallehermoso ultiman los preparativos para iniciar su comercialización, una vez que se acerca la finalización de ambas construcciones. A día de hoy, la absorción total del proyecto Cuatro Torres Business Area, teniendo en cuenta la ocupación de la torre de Cajamadrid y la del hotel de 2/3 partes de la Torre Sacyr, sería del 62 por ciento, dando muestras de la buena acogida de los proyectos. Las Cuatro Torres están creando la esperada expectación entre las compañías que buscan máxima imagen y representatividad. El fuerte avance en las obras de edificación como de urbanización están constituyendo un referente empresarial a nivel europeo.

En lo que respecta a la demanda en venta se ha experimentado un fuerte descenso motivado fundamentalmente por el fuerte endurecimiento de las condiciones de financiación a pesar de la posición compradora que han experimentado gran parte de ellas. La zona centro continúa siendo la zona más demandada seguida de la A1, A6 y A2.

Algunos usuarios han aprendido a detectar oportunidades en un mercado deficitario y sin liquidez, convirtiéndose en analistas pacientes, con necesidades de asesoramiento en un mercado volátil. Continúa existiendo un alto número de demanda activa que huye de las rentas altas y sigue manteniendo el sentimiento de patrimonio y no de gasto en arrendamiento buscando superficies superiores a los 3.000 metros cuadrados. Suelen ser compañías españolas que esperan con el cambio de tendencia poder encontrar edificios que antes no existían en el centro a buen precio. La falta de información y asesoramiento cualificado en muchos casos está haciendo que muchas compañías consideren un lastre la toma de decisiones a la hora de ‘detectar una oportunidad de compra’.

Las dudas sobre si los precios están o no bajando y sobre la situación interna de los propietarios está provocando también una cierta desconfianza a la hora de comprar por parte de las empresas usuarias, que a pesar del descenso de beneficios y las rentas altas siguen teniendo intención de comprar. En este tercer trimestre apenas se han realizado transacciones de venta que sean significativas a pesar de un mercado cada vez mas abundante en oportunidades donde la única operación significativa en el centro ha sido la de Barquillo 13, de 3.100 metros cuadrados.

Tendencias

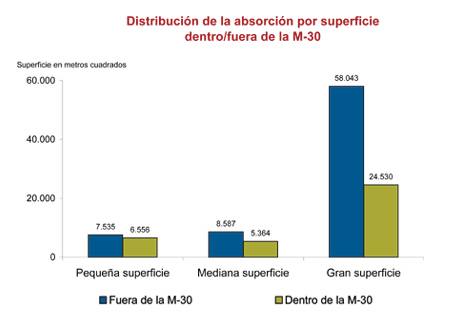

El mercado continúa a un buen ritmo de contratación con una previsión cercana a los 550.000-600.000 metros cuadrados de absorción bruta a final de año, cifra razonablemente buena aunque si la situación económica no mejora sufrirá una tendencia a la baja.

- La previsión de entrada de nueva oferta al mercado no afectará a las rentas a corto y medio plazo.

- Consolidación de rentas por encima de los 40 euros por metro cuadrado en zona 'prime' en Castellana.

- Se prevé para finales de año un incremento ligero de la oferta disponible de ciertos edificios exclusivos que todavía no han salido al mercado de forma oficial.

- La nueva oferta de oficinas en el centro, que saldrá al mercado en cuanto a la tipología, consideramos que tendrá buena aceptación por parte de la demanda en cuanto a edificios de calidad, bien comunicados, etc.

- La demanda que ahora se muestra más conservadora, más por la toma de decisiones, que por la falta de liquidez, aprovechará las oportunidades del mercado en cuento a precios y tipologías de edificios que antes no existían.

- Como consecuencia de la ralentización a la baja de las transacciones y de la posición conservadora y de liquidez de la demanda los precios tenderán a bajar sobre todo en las negociaciones de las operaciones, lo que incrementará el número de operaciones dando paso con el tiempo a que se produzca un ajuste definitivo entre el precio de salida y el de cierre.