Tras la abundancia, llega la incertidumbre: ¿Qué factores influirán en los precios de los cereales en 2026?

Diane de Kersaint y Mercedes Ruiz

29/01/2026¿Qué tiene que pasar para que suban los precios del cereal? Esta es una pregunta que nos hacen muchos clientes, sobre todo del lado productor. Como dice un buen amigo de StoneX, "los precios bajos se curan con precios bajos", pero ¿cuándo llegará la cura? Un evento climático, menores cosechas el ciclo próximo, los chinos a la adquisición de soja, los fondos de inversión recomprando sus posiciones extremadamente vendidas en trigo… Todo esto podría hacer reaccionar al mercado al alza. Un mercado que lleva desde mayo en rangos bajos, tras un USDA de enero de 2026 que vuelve a subir por sorpresa las producciones y los inventarios de trigo, maíz y habas, y a pesar de unos agricultores que han sabido valorar sus materias primas, apretados por unos costes crecientes, y una importación barata con un dólar devaluado y una amenaza arancelaria de Trump que no se ha cumplido por el momento. Si nos siguen leyendo, les contamos...

Cosecha récord a nivel mundial y la segunda mayor de la historia en España

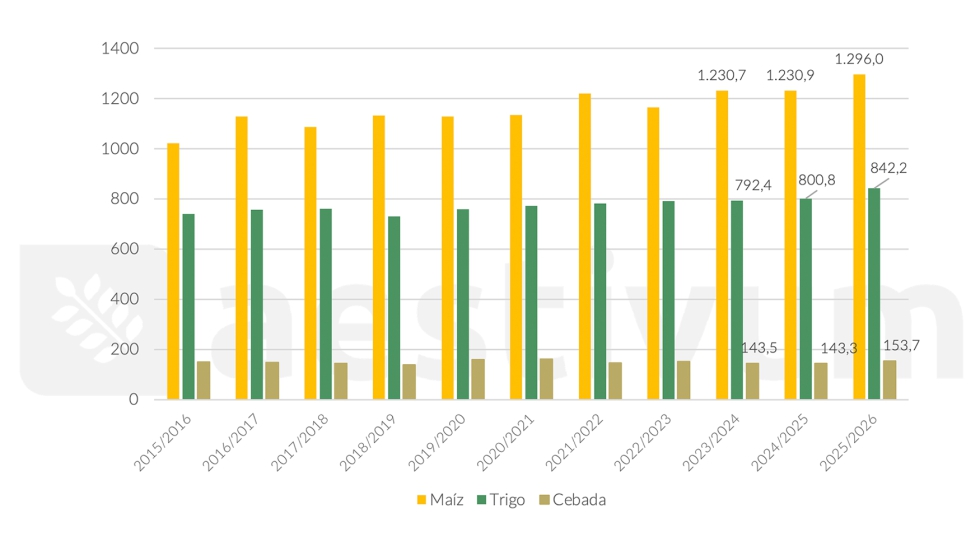

2.292 millones de toneladas (Mt) de trigo, cebada y maíz producidos en el mundo en 2025: un récord absoluto. Y la segunda mayor cosecha de cereal de la historia en España.

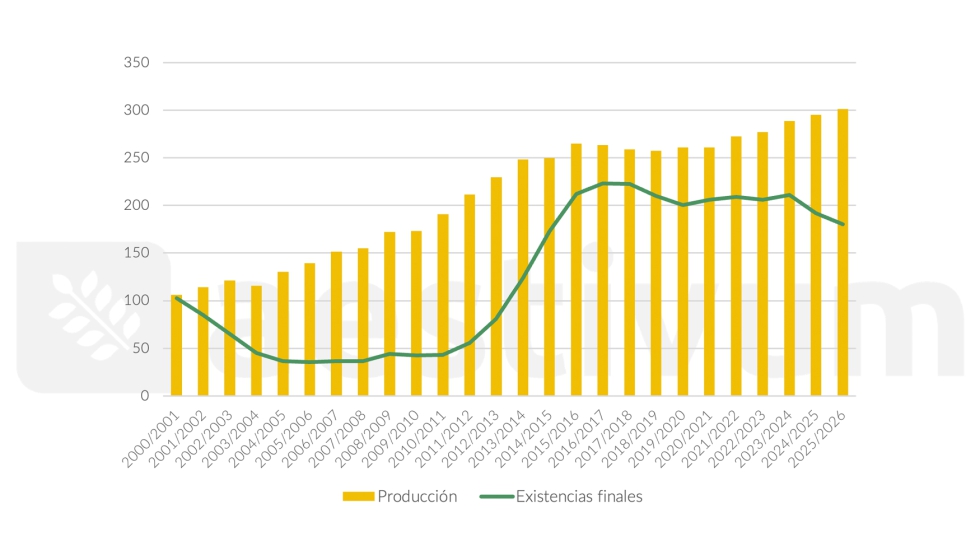

El año 2025 se caracterizó por cosechas récord a nivel mundial. Tanto en el caso del trigo como en el de la cebada o del maíz, los grandes países productores se beneficiaron de unas condiciones climáticas ideales durante el desarrollo de los cultivos, lo que generó un aumento de los rendimientos hasta niveles raramente igualados. La producción mundial de trigo, cebada y maíz alcanza 2292 Mt, 118 Mt más que el año pasado (Gráfico 1).

La producción de maíz aumenta en 65,2 Mt hasta alcanzar los 1296 Mt, repartidos principalmente entre Estados Unidos (432 Mt), China (301 Mt), Brasil (131 Mt), Argentina (53 Mt), Ucrania (29 Mt) y Sudáfrica (16,5 Mt). Vale la pena destacar esta cosecha de maíz en EEUU que crece este año en 54 Mt, como principal fuente del maíz de exportación a nivel mundial, llegando con fuerza también a Europa y a España. Y es que hay señalar que la producción europea se ha visto muy afectada por el verano muy seco y caluroso, situándose en 56,8 Mt, es decir, 5,7 Mt por debajo de la media de los últimos cinco años.

En cuanto al trigo, la producción mundial aumenta este año en 41,4 Mt, hasta alcanzar los 842,2 Mt. En el hemisferio sur, Australia debería producir 37 Mt, lo que supone la segunda mejor cosecha de su historia, y Argentina podría producir 27,5 Mt, un récord. En el hemisferio norte, las cosechas no alcanzan niveles récord, salvo en Canadá, con 40 Mt, pero vuelven por encima de los niveles medios: 155,9 Mt para la UE-28 (9 Mt por encima de la media de los últimos diez años), 89,5 Mt en Rusia (10,6 Mt por encima) y 54 Mt en EEUU (2,8 sobre el promedio de diez años). En cuanto a la producción ucraniana, se mantiene estable desde 2023/24 en 23 Mt.

El aumento de la cebada es más limitado: +10,4 Mt a 153,7 Mt y 5,5 Mt por encima de la media de los últimos 10 años. Esta subida se debe principalmente a Australia (+2,2 Mt a 15,5 Mt), Canadá (+1,6 Mt a 9,7 Mt), la UE 28 (+5 Mt a 62,45 Mt) y Rusia (+3 Mt a 19,4 Mt).

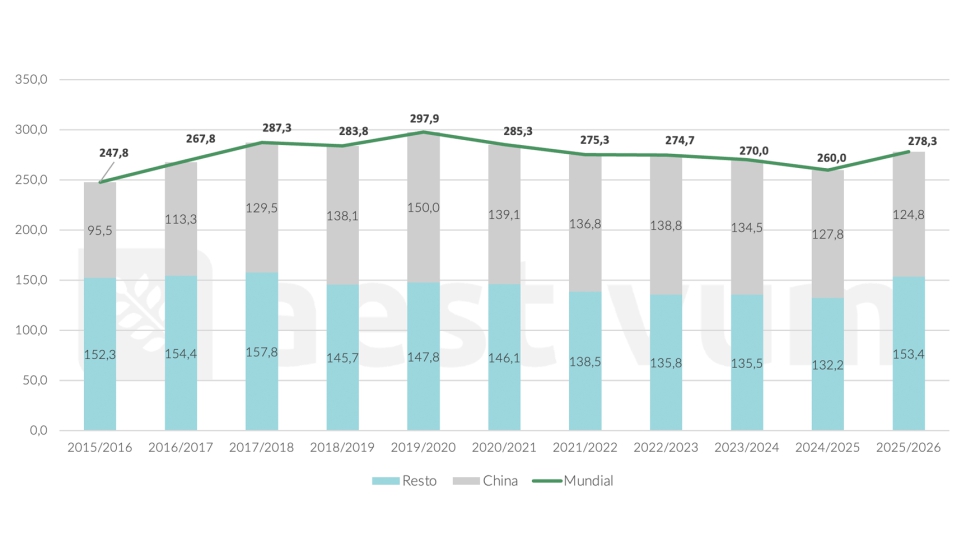

Ante esta abundancia de cereales a nivel mundial, los precios han caído considerablemente durante el 2025, -49,5 eur/tm para el trigo en la bolsa de Euronext y -24,5 eur/tm para el maíz. De hecho, aunque la demanda y los niveles de consumo siguen siendo elevados, no han crecido al ritmo de la producción, lo que ha supuesto un incremento de las existencias finales. Para los trigos es la primera vez, en los últimos 5 años, que vemos una recuperación de las existencias finales en 18 Mt hasta los 278 Mt (+5 Mt con respecto a la media de los últimos cinco años), importante además en los principales países exportadores, lo que trae una sensación de pesadez al mercado (Gráfico 2).

En España la situación es similar: con la segunda cosecha más grande de la historia según Cooperativas Agro-alimentarias, cifrada en 26,6 Mt, unos stocks de inicio de campaña altos para trigos y cebadas, unas importaciones de trigo que han ido a ritmo muy elevado, y un maíz de EEUU llegando sin problemas compensando la ausencia de oferta nacional hasta diciembre, y la enfermedad (peste porcina, gripe aviar, dermatosis nodular en vacuno) azotando a nuestros ganaderos, lo que podría afectar a los consumos a la baja, hace presagiar unas existencias más elevadas aún a final de esta campaña entre trigos y cebadas.

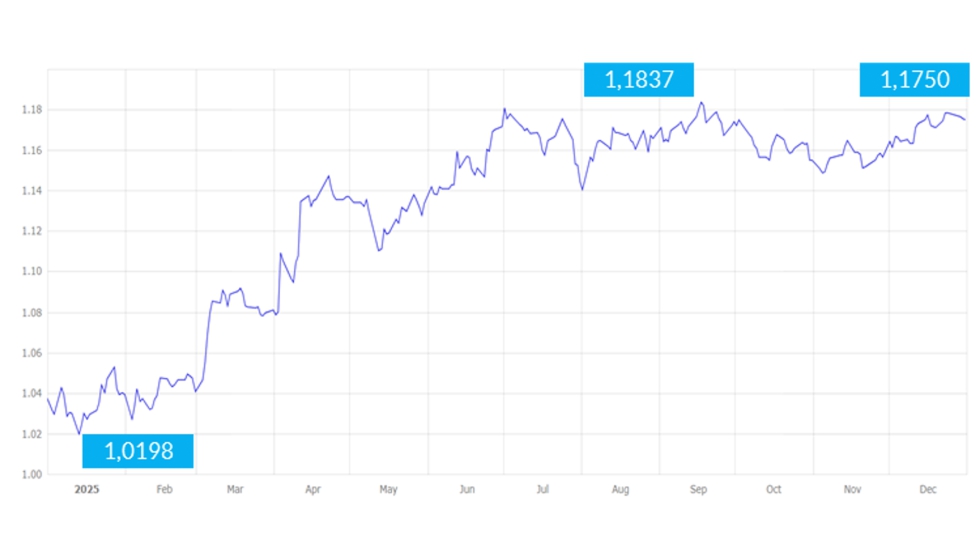

Eurodólar: alcanzó niveles no vistos desde 2021

Otro factor que ha influido notablemente en los precios este año es el eurodólar. El tipo de cambio entre ambas monedas se ha caracterizado por una fuerte volatilidad, pasando de 1,0198 el 13 de enero de 2025 a 1,1837 el 17 de septiembre de 2025 -un nivel no visto desde 2021- lo que supone un aumento del 16% (Gráfico 3). Esta subida se debe a la incertidumbre geopolítica y la política monetaria del BCE y de la FED en cuanto a la bajada de los tipos de interés.

El tipo de cambio afecta directamente a la competitividad de los precios: un maíz FOB en EEUU en 210 usd/tm con unos fletes entre EEUU y España en 30 usd/tm, vale 245 eur/tm en almacén (contando unos 10 eur/tm de descarga y costes portuarios) con un eurodólar a 1,02; y 214 eur/tm con un eurodólar en 1,18. Este efecto del tipo de cambio ha pesado sobre los precios durante todo el año, generando mucha competencia entre los cereales importados y la cosecha nacional.

Gráfico 3. Evolución del eurodólar durante el 2025. Fuente: BCE.

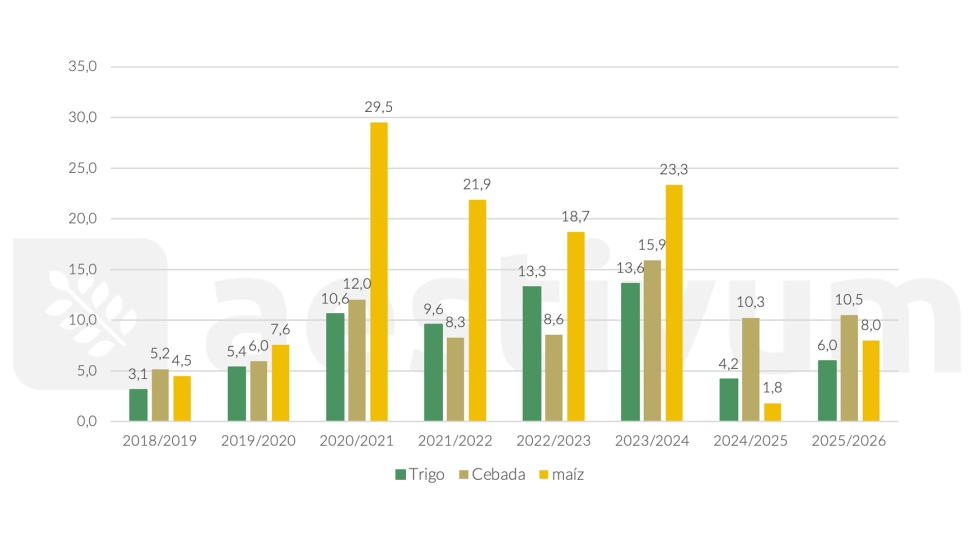

La influencia de China en el mercado: entre ausencia y acuerdo comercial

China siempre ha ocupado un lugar importante en el comercio mundial de cereales, no solo como gran productor, sino sobre todo como gran importador. De hecho, además de producir 301 Mt de maíz y 140 Mt de trigo, China ha importado una media de 10 Mt de trigo, 19 Mt de maíz y 11 Mt de cebada en los últimos cinco años, lo que ha sostenido la demanda mundial y los precios internacionales. Todos recordamos la fuerte subida de precios del verano 2020, en parte causada por China saliendo a importar volúmenes nunca vistos de maíz.

Durante la campaña 2024/25, las importaciones de China cayeron drásticamente, con 1,8 Mt de maíz importado (21,5 Mt menos que el año anterior), 4,2 Mt de trigo (-9,4 Mt frente a 23/24) y 5,6 Mt menos de cebada hasta alcanzar los 10,3 Mt. Esta desaparición de China del mercado internacional fue también otro motivo de caída de los precios el año pasado, lo que obligó a los países exportadores a ganar competitividad para vender sus existencias de cereales y reactivar la demanda mundial (Gráfico 4).

Hay que decir que la guerra comercial entre Estados Unidos y China no ha ayudado a reactivar las compras chinas... Como recordatorio, Trump y Xi Jinping se declararon una guerra arancelaria desde la llegada de Trump a la presidencia. Los aranceles llegaron a alcanzar el 145% para las importaciones chinas en EEUU y el 125% para las importaciones estadounidenses en China, lo que provocó un paro total de las importaciones de materias primas estadounidenses por parte de China.

Sin embargo, en noviembre se llegó a un acuerdo comercial entre ambos países. China se comprometió a compras anuales mínimas de habas de soja de 25 Mt durante 3 años y 12 Mt hasta febrero del 2026, lo que impulsó el mercado de la soja con fuerza al alza (la harina ganó 40 usd/tc en pocos días), pero no se hacía mención alguna a las importaciones de cereales en el acuerdo.

Por lo tanto, el regreso de China al mercado de cereales podría ser un factor importante de apoyo para los precios de los cereales. Si bien el USDA estima que las importaciones chinas de maíz (8 Mt) y trigo (6 Mt) serán bajas para 2025/26, cabe destacar que los inventarios de maíz han alcanzado su nivel más bajo en más de 10 años en 180 Mt, es decir, 12 Mt menos que el año pasado (Gráfico 5).

En su último informe, el USDA ha aumentado en 6,2 Mt la producción de China hasta alcanzar los 301 Mt, lo que se ha traducido directamente en un incremento de las existencias finales del país, lo que relaja ligeramente el balance del maíz. En cuanto al trigo, las existencias caen con respecto al año pasado en 3 Mt, alcanzando su nivel más bajo desde 2017/18. Históricamente, China siempre ha construido reservas estratégicas de cereales, que se han estabilizado por encima de los 200 Mt de maíz desde 2015 y 130 Mt de trigo desde 2017. Este cambio estructural en los balances chinos plantea interrogantes y da lugar a pensar que China podría reaparecer en el mercado y dar un nuevo impulso a la demanda mundial.

Fondos de inversión: una posición corta elevada y a la espera de señales alcistas

Los fondos de inversión solían ser considerados como aceleradores de tendencias en los mercados financieros. Al comprar y vender grandes volúmenes de contratos, pueden apoyar el alza o la baja, un movimiento de precios.

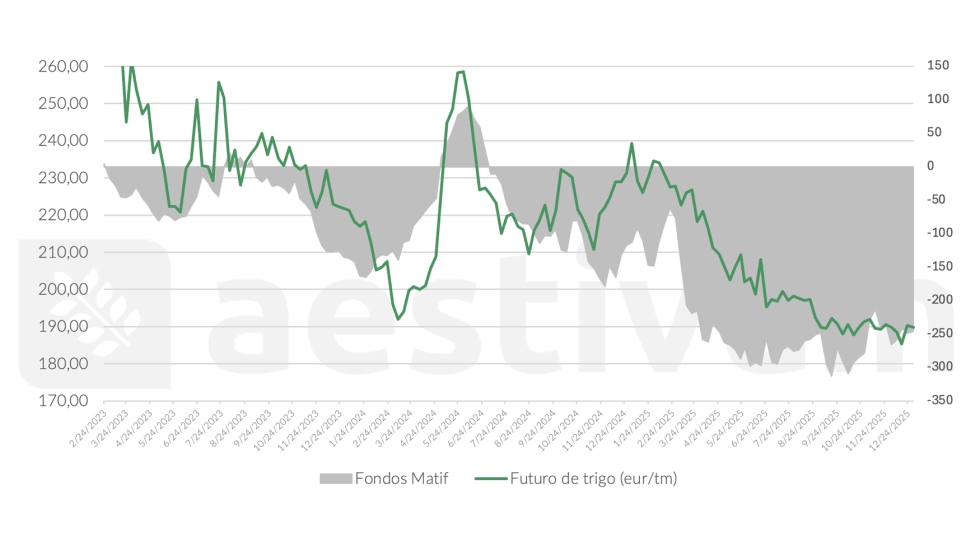

En Euronext, el precio del trigo ha caído durante todo el año debido a unos fundamentales holgados, una oferta mundial abundante y unas existencias finales muy elevadas, manteniéndose por debajo de los 200 eur/tm desde junio de 2025. Los fondos, que cada vez participan de forma más activa en esta bolsa, pasaron de -113 mil contratos vendidos el 3 de enero de 2025 a la posición récord de -313 mil contratos vendidos a mediados de septiembre, y terminaron el año con una posición corta de -246 mil contratos vendidos.

Recordemos que cuando los fondos venden es porque esperan recomprar más barato, es decir, porque son bajistas, y mientras venden, además empujan el mercado a la baja. En marzo de 2024, los fondos habían alcanzado una posición neta récord del lado corto o vendido, lo que hizo caer el precio del trigo en Euronext por debajo de los 190 eur/tm. La noticia de un clima especialmente hostil para el desarrollo del trigo en Europa y en la zona de Mar Negro, hizo presagiar una mala cosecha, y empujó a los fondos a recomprar sus posiciones hasta alcanzar una posición larga de casi 100 mil contratos, lo que impulsó al alza el precio del trigo en Euronext hasta casi 260 eur/tm en poco tiempo (Gráfico 6).

La pregunta ahora es: ¿qué noticia podría incentivar que los fondos recompren sus posiciones en 2026 e impulsar al alza los precios? Y no es fácil responder a ello. Por el momento, el otoño ha sido muy favorable para la siembra en el hemisferio norte, y el hemisferio sur está terminando la cosecha de trigo en muy buenas condiciones. En Estados Unidos, el invierno es cálido en este inicio de año, por lo que habrá que estar atentos a una posible llegada abrupta del frío, que podría dañar los cultivos de trigo que comienzan a sufrir la sequía en las grandes llanuras.

En Europa y el Mar Negro se ha instalado una ola de frío, pero hay una buena cubierta de nieve que protege los cultivos. Cualquier deterioro de las condiciones de cultivo durante el invierno podría, sin embargo, tener un efecto negativo en los rendimientos y los niveles de producción, lo que podría ser una buena motivación para que los fondos recompren posiciones. También, como ocurrió en el 2024, cualquier problema de clima en la primavera sería determinante para los trigos (son claves los meses de abril y mayo).

Cualquier evento geopolítico también podría servir de detonante, en un contexto muy incierto: nuevas tensiones entre Ucrania y Rusia, nuevas restricciones comerciales de Estados Unidos o, decisiones más imprevisibles como las recientes medidas de Donald Trump con respecto a Venezuela o sus declaraciones sobre Groenlandia, o cualquier otra noticia que pudiera alterar los flujos mundiales de materias primas agrícolas. Cabe señalar también que los fondos suelen rebalancear sus posiciones a comienzos de cada año, ajustando sus inversiones a la evolución de los mercados con el objetivo de optimizar sus rendimientos anuales, y nuestras commodities están en precios bajos. ¿Y si compran cereal? Esto podría generar algunos movimientos técnicos en los mercados.

Previsión para la cosecha 2026: buenas condiciones de siembra en el hemisferio norte

Las primeras estimaciones de la superficie sembrada en Europa muestran que las de trigo y cebada se mantienen al mismo nivel que el año pasado, con 23,24 millones de ha de trigo y 11,02 Mha de cebada. Sin embargo, cabe señalar que se estima que las superficies de trigo disminuirán un 2% en Alemania, España y Polonia. En Francia, el Ministerio de Agricultura estima un aumento de las superficies de trigo, colza y cebada con respecto al año pasado, pero se prevé que se mantengan por debajo de la media de 5 años, a excepción de la colza que se sitúa un 9% por encima del promedio. Si aplicamos unos rendimientos medios a estas superficies, la producción de trigo de la UE-28 sería de 142 Mt y la de cebada de 58 Mt, lo que supone un descenso de 7 Mt y 5 Mt, respectivamente, con respecto a la cosecha 2024/25, siempre teniendo en cuenta rendimientos más moderados.

En España, la superficie de trigo pasa de 1,78 Mha el año pasado a 1,74 Mha este año, y la de cebada se reduce de 2,31 Mha a 2,25 Mha, según Stratégie Grains. Con estas superficies podríamos producir 6,1 Mt de trigo (-2,1 Mt con respecto al 2025) y 7,6 Mt de cebada, un descenso de 2,5 Mt con respecto al 2025.

En Ucrania, la siembra finalizó a inicio de diciembre, alcanzando el 98% de la superficie prevista. Según el Ministerio de Agricultura, los agricultores ucranianos habrían sembrado 4,7 Mha de trigo de invierno y 586.000 ha de cebada de invierno, contra 4,5 Mha de trigo y 640.000 ha de cebada el año pasado. Con un rendimiento de 4,2 t/ha (promedio de los últimos 10 años), la producción de trigo de invierno podría alcanzar los 19,74 Mt, y si la superficie dedicada al trigo de primavera se mantiene en 220.000 ha, como el año pasado, la producción ucraniana de trigo blando podría alcanzar los 21 Mt, 2 Mt menos que este año.

En Rusia, Sovecon estima que la superficie dedicada al trigo de invierno es de 16,1 Mha, lo que supone un ligero descenso con respecto al año pasado (16,2 Mha) y muy por debajo de los 17,8 Mha de la cosecha récord del 21/22. Sovecon estima que la cosecha de trigo de 2026/27 podría alcanzar los 83,6 Mt, 5 Mt menos que la cosecha 25/26, e IKAR entre 86 y 91 Mt. Esta disminución en la producción de los grandes exportadores podría dar un impulso a los precios si se confirma, pero las elevadas existencias finales anunciadas para este año podrían compensar este descenso.

Retención de los agricultores en España y en todo el mundo: no dejan caer los precios

La retención de los agricultores ha sido muy fuerte este año, con la segunda mayor cosecha de la historia entre manos, ya que no quieren vender a precios bajos que no les permitan cubrir sus costes de producción. Esto no solo ocurre aquí, sino que ha sido la tónica general de todos los agricultores a nivel mundial. En un contexto de cosecha de cereales récord en el mundo, los precios de los futuros del trigo y del maíz se consolidan en niveles bajos desde el mes de mayo de 2025, tanto en Chicago como en Euronext. Pero a nivel local, o con los precios del físico, la historia es diferente.

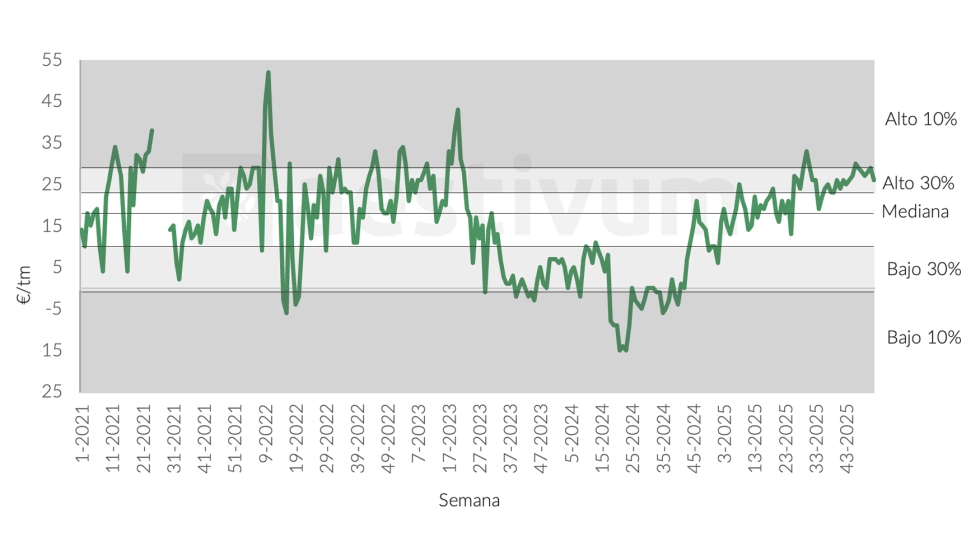

En cuanto al trigo y a la cebada, con un precio Euronext por debajo de los 200 eur/tm desde hace 6 meses, los productores no tienen ganas de vender y se mantienen a la espera de una subida. La retención de los agricultores implica una contracción de la oferta, lo que debería hacer subir el precio del físico. Al final del año 2025, el precio del trigo forrajero en Tarragona se situaba en 215 eur/tm, en el bajo 30%, pero muy cerca del 10% bajo, y por debajo de los promedios (Gráfico 7).

Por el contrario, la diferencia entre el precio físico y el precio futuro, lo que llamamos las bases, alcanza niveles elevados, cerrando el año por encima de los niveles máximos y en el alto 30% (Gráfico 8). Para la cebada, el panorama es el mismo, la diferencia entre el precio físico y el futuro sube hasta niveles muy altos este año y cierra en el alto 30%, con un precio destino Lleida oscilando entre 200 y 215 eur/tm desde el verano. Para el maíz, los precios acaban también el año en bajo 30% en Tarragona en 213 eur/tm, con unas bases muy elevadas.

Gráfico 8. Percentiles trigo forrajero FOT TGN sobre Euronext (eur/tm) 2020-2025. Fuente: USDA 12/08/2025.

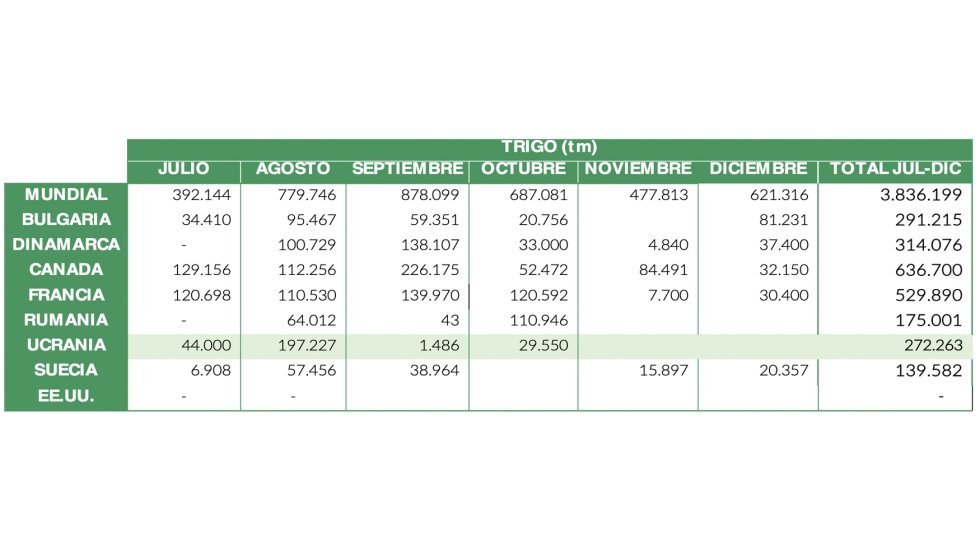

Cabe destacar también que las importaciones españolas se mantienen elevadas a pesar de la excelente cosecha, con 2,5 Mt de maíz importadas desde el mes de octubre, al mismo nivel que el año pasado, con el origen ucraniano a la baja, compensado por más maíz de EEUU. En cuanto al trigo, han entrado en España 3,8 Mt, 400.000 tm más que el año pasado, gracias a unos precios especialmente competitivos en todo el mundo que han hecho de este un año de consumo de trigo. Vemos el descenso importante de importaciones provenientes de Ucrania, con la implementación de las cuotas nuevamente este 2025, sustituidas con fuerza por trigo de otros orígenes (Tabla 1). Sin embargo, apenas se ha importado cebada, ya que no calculaba por precio y hemos tenido una excepcional cosecha nacional.

Así pues, la actual debilidad de los precios de los cereales se explica principalmente por una combinación de factores holgados: cosechas mundiales récord en 2025, abundantes existencias finales, un euro fuerte que penaliza la competitividad europea, la relativa ausencia de China en el mercado internacional y fondos de inversión fuertemente posicionados para la venta en trigo Euronext. En España también la situación parece tranquila, con mucho cereal acumulado y una demanda incierta (sobre todo para el tema del porcino). En este contexto, el mercado tiene dificultades para encontrar un verdadero motor alcista sostenible.

Sin embargo, no todas las señales apuntan en la misma dirección. Las primeras perspectivas para la cosecha de 2026 muestran un ligero descenso de la superficie y la producción en varios grandes exportadores, la retención de los productores sostiene los precios físicos y la situación de las existencias chinas plantea interrogantes. A esto se suman elementos imprevisibles por naturaleza: incertidumbres climáticas, decisiones geopolíticas, evolución de las políticas comerciales o cambio de posición de los fondos.

Por lo tanto, quizá la cuestión no sea si los precios volverán a subir, sino cuándo y bajo el efecto de qué desencadenante. En un mercado actualmente muy pesado, a veces sería suficiente un cambio climático, económico o político para cambiar el sentimiento y dar un apoyo a los precios. Mientras tanto, hay que ser prudentes, seguir atentamente los fundamentales... y prepararse para un entorno que podría evolucionar más rápido de lo que parece.

La cuestión no es si los precios volverán a subir, sino cuándo y bajo el efecto de qué desencadenante