AMBE presenta el primer estudio del sector bike realizado por Sport Panel

Sport Panel, empresa editora de Tradebike&Tri, Tradesport y la Bíblia del Outdoor, con más de 28 años de experiencia realizando estudios de mercado del sector del deporte en España, ha realizado este primer estudio del sector bike para AMBE.

Este completo estudio muestra los datos más significativos de nuestra industria y pretende, así, poder medir cada año cual es el comportamiento y la evolución de este mercado. Asimismo, la Asociación ha presentado una segunda edición del estudio interno que analiza las ventas de las empresas asociadas para poder evaluar, entre otros aspectos, su grado de representatividad frente al total del mercado.

Definición del sector de la bicicleta y las empresas que lo componen:

El sector de la Bicicleta se ha definido, tradicionalmente, como aquel que abarca todos los ámbitos empresariales relacionados con la fabricación, la distribución y la comercialización de productos para la práctica del ciclismo, tanto a nivel de competición, como actividad de ocio y tiempo libre o como medio de movilidad.

En España el mercado de las bicicletas está vertebrado como un canal muy específico dentro del sector de artículos deportivos. El gran volumen de ventas está controlado por el comercio especialista y, a excepción de grandes cadenas multideporte como Decathlon, Sprinter, Forum, Wala, Sport Zone y alguna gran superficie de alimentación como Carrefour o El Corte Inglés, quedan muy pocos comercios multideporte que todavía trabajen esta compleja y segmentada actividad. Las tiendas monomarca todavía representan una pequeña parte del total del comercio físico, pero existe una clara tendencia a implementar ‘concept stores’.

El sector de la bicicleta en España se divide principalmente en tres grandes ámbitos:

• Bicicletas completas.

• Componentes: Partes de bicicletas y recambios.

• Accesorios: Textil, calzado, cascos, electrónica y otros.

Este estudio de mercado analiza los tres ámbitos centrándose especialmente en el subsector de las bicicletas completas por ser el que tiene mayor relevancia en el sector.

Las Empresas del Sector

El número de empresas que operan en el sector de la bicicleta se ha incrementado en los últimos cinco años en más de un 15%, alcanzando las 304 compañías. Las empresas con carácter industrial, tanto si su producción se lleva a cabo en España como si es subcontratada en otros países, se han incrementado en número, aunque siguen perdiendo peso en el mercado. En la actualidad existen 132 fabricantes nacionales de productos de ciclismo. Se trata de un mercado que todavía está poco maduro y cuya tendencia en las últimas décadas ha sido la concentración, con la desaparición de fabricantes nacionales y/o la conversión en importadores/distribuidores. Sin embargo, en los últimos años se ha recuperado parte de la iniciativa perdida con la aparición de nuevas marcas nacionales, tanto de bicicletas (especialmente urbanas y eléctricas), como de componentes y accesorios.

Paralelamente se ha producido un gran aumento de la importación de bicicletas, bien porque las marcas extranjeras han copado gran parte de la cuota de mercado (especialmente en las gamas medias y altas) o bien porque los grandes fabricantes tienden cada vez más a producir y ensamblar fuera del país, con fábricas en Asia y en Portugal, manteniendo en España los departamentos de diseño y calidad.

El 80% de la Empresas, están ubicadas en tres zonas: Cataluña (45%), Madrid (21%) y País Vasco (14%).

Evolución de las ventas de las Empresas (sell-in)

En los últimos cinco años, y a pesar de la crisis, la facturación total de las empresas del sector de la bicicleta en España se ha incrementado de forma importante, con un aumento medio anual superior al 10 %, y alcanzando en 2014 los 879,8 millones de euros, un 8,08% más que en el año anterior.

El 12,32% del volumen total facturado por las 304 empresas que componen el sector corresponde a artículos que no son de ciclismo, y el 87,68% restante, que representan 771,4 millones de euros, son exclusivamente productos de ciclismo.

El volumen total de artículos exportados en 2014 supuso 177,9 millones de euros, el 23,06% de la facturación total del sector. El 76,94% van al mercado nacional, es decir 593,5 millones de euros se venden al comercio deportivo, directamente o por medio de mayoristas y distribuidores nacionales.

Del total de las ventas que comercializan las empresas del sector, el mayor porcentaje, un 40,48%, son de bicicletas montadas, lo que representa un volumen de 240,3 millones de euros. El 59,52% restante , 353,3 millones de euros, corresponden al resto de productos de ciclismo.

Las ventas de las marcas propias de las empresas integradoras verticales que componen el sector, como son la grandes cadenas multideporte (Decathlon, El Corte Inglés, Forum Sport, Sport Zone y Sprinter), no se incluyen como sell-in , por lo tanto, no están contabilizadas en estas cifras.

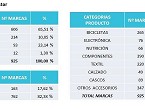

Evolución de las ventas de las Empresas (sell-in) / principales categorías de producto.

Para 2014, la facturación total en España en productos de bike quedó muy cerca de los 600 millones de euros, con un crecimiento, respecto el año 2013, del 8,08 % en valor. El análisis de las principales categorías de producto nos da una idea clara de cuales son las que cada vez tienen un mayor peso específico dentro del mercado. Bicicletas completas, con un 40,48% del total de las ventas y 240,3 millones de euros, sigue siendo la categoría reina del mercado. La venta de bicicletas retoma con fuerza la senda del crecimiento (+11,08) después de un 2013 de transición. Con un menor incremento de ventas (+6,11%), le siguen los componentes para la bicicleta, que concentran el 35,65% del valor total. Del resto de categorías, las herramientas duplican las ventas, pero hay que tener en cuenta que esta categoría parte de cifras todavía pequeñas (6,73 millones de euros). Mención especial para la venta de cascos, con un importante crecimiento, superior al 25%, consolidando la extensión de su uso. El calzado sigue la buena evolución (+24,8%), al igual que las ventas de calzado para otros deportes. El textil sigue siendo la asignatura pendiente del sector.

Las marcas del Sector

El número de marcas comercializadas por las empresas de ciclismo en España se ha incrementado de forma importante en los últimos cinco años, pasando de las 784 que se contabilizaron en el año 2000, a las 925 que hay actualmente, lo que representa un incremento del 18%. Esto significa que cada empresa comercializa más de 3 marcas de media. Entre las empresas que incluyen un mayor número de marcas en su portafolio se encuentran principalmente las distribuidoras que comercializan componentes y accesorios. En cambio, las empresas que comercializan marca de bicicletas que tienen un gran peso dentro del volumen total de ventas, comercializan en la mayoría de casos, una sola marca.

El elevado número de marcas que operan en el sector denota un importante grado de saturación, principalmente en la comercialización de bicicletas montadas (265), con un fuerte incremento en los últimos años de bicicletas urbanas y eléctricas.

A pesar de que sólo el 17,62% de las marcas que operan en nuestro país son nacionales, su peso en el total de las ventas es significativo gracias a la cuota de mercado que tienen marcas como Orbea y BH.

El Comercio deportivo / ciclismo

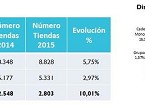

El número de comercios del sector de artículos deportivos alcanzo el 01/01/2015 un total de 8.828 tiendas (todas las tipologías de deportes y formatos), lo que representa un crecimiento del 5,75% respecto al año anterior.

Tiendas de Bicicletas

Del total de comercios deportivos que operan actualmente en España, un 31,75% (2.803) corresponde a comercios que comercializan productos de ciclismo. Su crecimiento en 2015 (10,01%) se ha situado más de 7 puntos por encima del que han logrado las tiendas multideporte, confirmando el excelente momento que vive este canal. En cuanto a la tipología de negocios, el 82,34% de las tiendas del canal bike son independientes, el 16,09% son puntos de venta pertenecientes a cadenas y tiendas de marca y sólo un 1,57% están inscritos a Grupos de compra.

Catalunya, con 564 puntos de venta de artículos de ciclismo, es la comunidad autónoma con mayor número de comercios deportivos (a fecha 1 de enero de 2015). Le siguen Andalucía (447), la Comunidad Valenciana (353) y Madrid (260). Los 2.803 puntos de venta al detall que configuran el mercado de la bicicleta representan una superficie total de ventas de 414.304 m2. y una superficie media de 147,81 m2 / tienda.

Las tiendas de Bicicletas emplearon en el año 2014 a 10.482 personas.

Volumen de ventas del comercio deportivo / sector de la bicicleta (sell-out)

Los buenos resultados permiten tener un saludable optimismo al sector deportivo en general, sobre todo después de un dilatado periodo de crisis económica con una fuerte recesión del consumo. Las ventas del sector de artículos deportivos alcanzó en 2014 los 5.870,4 millones de ventas, un 5,39 % más que el año anterior. De esta cifra, 1.354,5 millones de euros pertenecen a las ventas del mercado del ciclismo, el mayor porcentaje (23,07%) entre todas las disciplinas deportivas, por encima de deportes tan mediáticos y populares como el fútbol. El consumo en productos de ciclismo creció un 6,61% en 2014 , un punto y medio más que las ventas del resto de disciplinas deportivas.

Volumen de bicicletas vendidas por el comercio deportivo (sell-out) / Evolución.

En 2014 se vendieron en España (al consumidor final) 1.088.548 unidades de bicicletas montadas a través de todos los canales de distribución, lo que representa un 5,24% más que en 2013. En valor, el crecimiento fue algo superior, hasta el 5,49%, gracias al ascenso del 0,24% en el precio medio, que se situó en 499,70 euros / bicicleta.

Volumen de bicicletas vendidas por canales de distribución

En 2014, el 73,28% del valor en ventas de bicicletas (359,6 millones de euros) lo realizaron los comercios especialistas, con un precio medio de 806,39 euros, cuatro veces superior al resto de canales. Las cadenas multideporte, con 81,4 millones de euros, representan el 16,58%, y las grandes superficies de alimentación junto a El Cortes Inglés, con 49,7 millones de euros, el 10,14% restante.

Por canales de distribución, los comercios especialistas vendieron el 40,96% de las bicicletas, las cadenas multideporte el 36,89%, -con Decathlon como máximo exponente, controlando el 80% de las ventas dentro de este canal- y las grandes superficies de alimentación junto a El Corte inglés y otros, representan 22,15% restante.

Mientras los especialistas y las Cadenas multideporte crecieron en unidades vendidas un 4,51% y un 14,23% respectivamente, las Grandes superficies y otros, sufrieron un descenso del 5,89% en unidades y del 4,57% en valor a pesar de obtener un crecimiento del 1,40% en el precio medio. Las cadenas multideporte obtuvieron el mayor crecimiento a pesar de ser el único canal con un descenso del pvp medio (-2,66%).

Volumen de bicicletas vendidas por el comercio deportivo (sell-out) / por modalidad

De las 1.088.548 bicicletas vendidas en España en 2014, un 48% correspondieron a la modalidad de Montaña, mientras que un 36,43% las concentró la categoría Niño. Entre estas dos categorías controlan 82,43% del total del mercado sell-out.

Mención especial para las Bicicletas Eléctricas que, a pesar de partir con cifras todavía bajas (17.655 unidades vendidas), obtuvo el mayor crecimiento porcentual (+76,20% ) en el último año. En 2013 se vendieron poco más de 10.000 unidades.

En valor, los porcentajes cambian de forma sustancial debido al las grandes diferencias en el precio medio de venta.

Las bicicletas de Montaña, principalmente las de MBT, representan el 62,91% de las ventas totales en valor. Le siguen, a mucha distancia, las bicicletas de Carretera, con el 16,80%, y las bicicletas de Niño, con un 10,36%. Las eléctricas todavía no alcanzan el 5% del mercado

Las bicicletas de Carretera y las Eléctricas son las dos únicas categorías cuyo precio medio supera los mil euros (1.455,30 € y 1.304,42 € respectivamente). Las de niños, lógicamente, son las que tienen un precio medio más asequible (128,19 €).

Volumen de bicicletas vendidas por el comercio deportivo (sell-out) / por modalidad

En estos dos gráficos se puede apreciar con mayor claridad las grandes diferencias existentes entre el peso que tiene cada categoría en función de si las ventas son en unidades o en valor...

Volumen de la producción de bicicletas en España

La producción doméstica de bicicletas en España está censada mensualmente por el ministerio de Industria, Turismo y Comercio desde 1990. Según estos datos se produjeron, en 2014, 355.757 bicicletas , un 5,01% menos que en 2013. El máximo histórico de los últimos 10 años se produjo en 2005, con 407.994 bicicletas.

Comercio Exterior

Para analizar los datos de importaciones y exportaciones debemos acudir a la base de datos por partidas arancelarias que ofrece la AEAT a través del Consejo Superior de Cámaras. Sin embargo desde AMBE podemos asegurar que hemos constatado que si bien los datos de exportaciones parecen correctos, los datos de importaciones aparecen totalmente desvirtuados por importaciones de otros productos, probablemente mal asignados a la partida arancelaria de las bicicletas (T.A.R.I.C.: 87120030).

Panorama Laboral

En 2014 el sector de artículos deportivos ocupó en España un total de 74.837 personas. De éstas, 16.714 pertenecen al sector de la Bicicleta. Estas cifras representan una plantilla media de 20,5 trabajadores por empresa proveedora y 3,74 por punto de venta.

El sector de la bicicleta incorporó en el año 2014 a 2.004 trabajadores, lo que representa un incremento anual del 13,62%, 10 puntos más que la media del total del sector de artículos de deporte.

Las tiendas de bicicletas son las que mayor progresión obtuvieron, con 1.380 empleos nuevos, un 15,16% más que el año anterior. Esta importante alza se debe, en gran parte, a la apertura de nuevos puntos de venta, principalmente tiendas especialistas y talleres.