Moldes y matrices: cambios en el reparto de la tarta

A tener también en cuenta que la producción total en Europa en 2009 ha sido de 11.000 millones de euros, un 14% inferior a la del año anterior. Habrá que ver cómo les ha ido al resto.

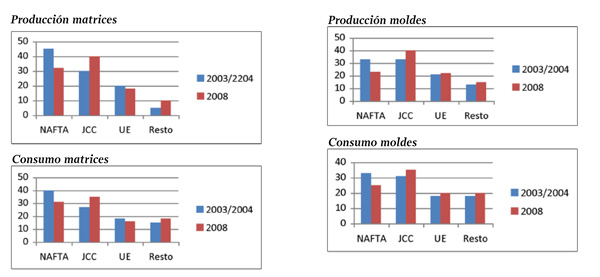

Panorámica mundial: Producción y consumo

En los cuadros siguientes se indican la composición de la producción y su evolución así como la del consumo.

Por el contrario, el bloque asiático ha aumentado en todo: producción y consumo tanto de moldes como de matrices. Y, mucho cuidado, porque, en el período considerado, Japón ha disminuido la producción y el consumo en un 15% lo cual significa que los aumentos de China y Corea del Sur son espectaculares. No vamos a descubrirlo ahora, solo constatarlo.

En Europa, y lo veremos con más detalle en el apartado específico, en general los cambios no han sido tan acentuados pero los ha habido. La producción y el consumo han aumentado para los moldes y disminuido para las matrices.

El resto de países también gana protagonismo tanto en producción como en consumo. Puede observarse también un desplazamiento de la producción y el consumo hacia el Este.

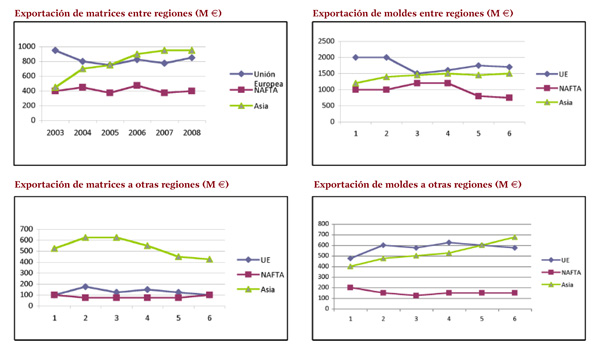

Relaciones entre las tres áreas

Cada una de las tres áreas consideradas está formada por varios países con lo cual al analizar sus exportaciones se ha distinguir entre las realizadas a países de la propia área (exportaciones internas) y las realizadas a otras áreas (externas). El profesor José Ferro Camacho ha realizado este análisis en el libro de la ISTMA citado y los resultados son:

- La exportación de matrices del área NAFTA es de unos 500/600 millones de euros anuales y es muy estable en el período 2003-2008 considerado. El 80% va a países de la misma área, un 16% a Asia y un 4% a Europa.

- La UE27 exporta unos 1.000/1.200 millones de euros de matrices también de forma estable en el período analizado. Solo entre un 10 y un 15% va a las otras dos áreas, poco más o menos a partes iguales.

- Los tres países asiáticos considerados han pasado de exportar unos 1.000 millones de euros en 2003 a unos 1.300 en 2008. Aproximadamente el 60% es interno, un 30% va a los NAFTA y un 10% a la UE27. Desde 2004 están aumentando las exportaciones internas.

- En cuanto a los moldes para inyección de plástico o caucho, los NAFTA exportan entre 1.000 y 1.200 millones euros anuales, de los cuales un 10% se va a Asia y otro 10% a Europa.

- La UE27 exporta unos 2.000 millones, de los cuales un 10% se va a América y un 7,5% a Asia.

- Asia exporta unos 2.000/2.200 millones euros anuales. Las exportaciones a América se mantienen estables en torno a los 300/350 millones. Las destinadas a Europa han pasado de unos 100 millones en 2003 a unos 350 en 2008.

Una primera conclusión es que las tres áreas se venden mayoritariamente a ellas mismas y que esta situación se mantiene estable en América y Europa.

Una segunda es que Asia tiene un comportamiento poco estable y distinto en las matrices y en los moldes. Desde 2004, Asia está aumentando las exportaciones internas de matrices y disminuyendo las externas (se ha pasado de un 40/60 a un 60/40) mientras que para los moldes están aumentando considerablemente las externas, que han pasado de 400 millones de euros en 2003 a 700 en 2008, permaneciendo las internas estabilizadas cerca de los 1.500.

La situación en Europa

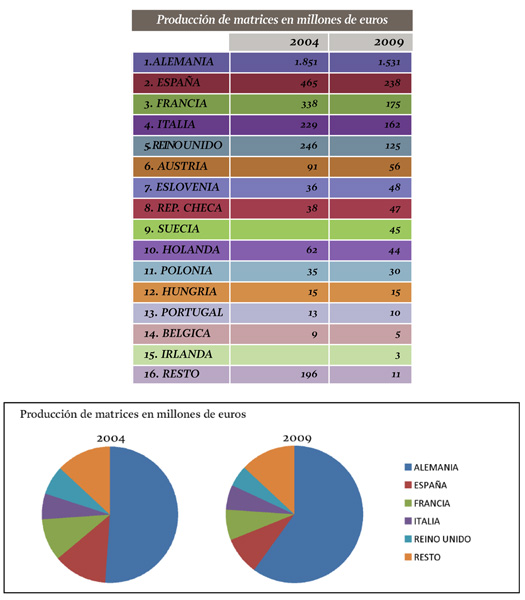

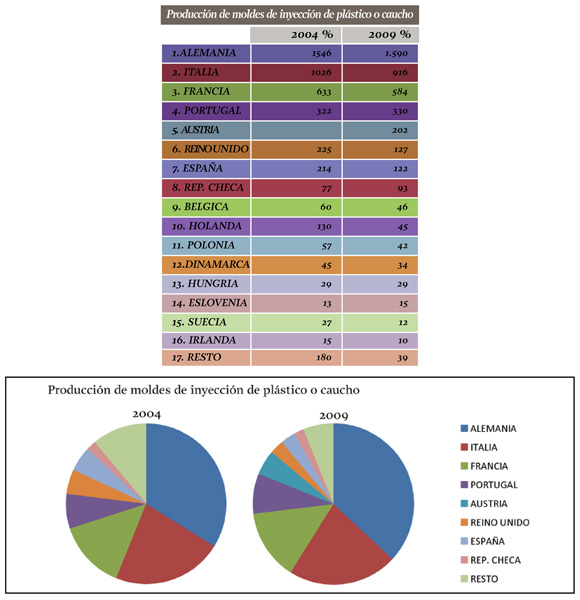

En los cuadros siguientes elaborados con información obtenida de Eurostat, se muestra la evolución de la producción de moldes y matrices en Europa:

Puede observarse como la producción total ha sido de unos 11.000 de euros en 2009, un 17% menos que los 13.200 alcanzados en 2004 y un 14% inferior a 2008.

Las matrices se han llevado la peor parte con caídas del 30 y el 19% mientras que los moldes de inyección de plástico han tenido descensos más suaves, con caídas del 8 y el 15% en relación a 2004 y 2008.

Está por ver cómo ha sido 2009 en las otras partes.

Entrando en el detalle por países, la producción de matrices en la Europa de los 27 es cosa de cinco: Alemania, España, Francia, Italia y el Reino Unido que aportan cerca del 90% de la producción.

En el período 2004-2009, Alemania ha ganado casi 10 puntos de cuota hasta situarse en el 60%. Italia se mantiene y España, Francia y el Reino Unido han bajado considerablemente. España se mantiene en la segunda posición con una cuota del 9,4% pero viniendo de un 12,8.

De la producción de moldes de inyección para plástico o caucho, cuatro países aportan el 81% y otros cuatro el 13.

Alemania y Portugal han aumentado su cuota en un 11% y se sitúan en primer y cuarto lugar con el 37,5% y el 7,8 de la producción. Italia y Francia han disminuido ligeramente su cuota y se mantienen en el segundo y tercer sitio. Y el Reino Unido y España se mantienen en sexto y séptimo lugar, pero han reducido sus cuotas un 39%.

A modo de resumen puede decirse que la situación de los principales países productores ha experimentado los siguientes cambios:

- Han perdido importancia: Estados Unidos, Canadá, Japón, Reino Unido, España y Francia (este último sobre todo por las matrices que han caído un 48% mientras que los moldes sólo un 8%).

- La mantienen: Alemania, Italia y Portugal. A destacar que los tres han disminuido considerablemente la producción de matrices pero que Alemania y Portugal han aumentado la de moldes.

- La ganan: China y Corea del Sur.

En Europa, los cambios para los países con menor incidencia en la producción total han sido:

- Pierden importancia: Bélgica, Dinamarca, Irlanda, Holanda, Austria, Polonia, Suecia.

- Se mantiene: Hungría (con 15 millones de matrices y 29 de moldes para plástico).

- Ganan importancia: la República Checa (con 47 millones de matrices y 93 de moldes para plástico) y Eslovenia (48 de matrices y 15 de moldes).

La situación es particularmente delicada en algunos países porque la reducción del 17% de la producción total citada al principio se ha repartido de forma desigual y esto ha significado en algunos casos reducciones entre el 25 y el 50% en la producción de moldes o matrices.

Esto es lo que ha ocurrido en España donde también el consumo se ha reducido casi un 50%

Algunas preguntas al respecto

Como se dice al principio: “La deslocalización de empresas de sectores clientes y la aparición de nuevos países productores han introducido cambios significativos en el sector de moldes y matrices.”

Las consecuencias que los cambios descritos han tenido para los productores originales (Europa Occidental, Estados Unidos y Japón) han sido la disminución del mercado interno por las deslocalizaciones, una disminución de la rentabilidad por la competencia, la reducción de la capacidad productiva y la consiguiente pérdida de peso relativo.

La deslocalización de empresas la deciden principalmente las empresas pero la aparición de nuevos países competidores es, en muchos casos, una decisión política además de económica. A partir de esta decisión política, los países que quieren desarrollar un sector de moldes y matrices establecen los mecanismos (incentivos, subvenciones, desgravaciones, …) para conseguir el efecto deseado.

- ¿Los países, o sus estructuras políticas superiores, afectados por estas decisiones de otros, tomaron a su vez alguna decisión política? A la vista de los resultados, parece que no o que no fueron muy acertadas.

- ¿Cómo está reaccionando Europa ante esta vorágine de deslocalizaciones y de pérdida de peso de la industria manufacturera? La respuesta es: priorizando la investigación, el desarrollo y la innovación.

Feamm apuesta claramente por la I+D+i como lo demuestra el tener empresas del sector participando en proyectos europeos desde el 5º Programa Marco, haber sido reconocida Unidad de Innovación Internacional por el CDTI, ser miembro de la European Tooling Platform (subplataforma de Manufuture) y de la EFFRA (European Factories of the Future Research Association). No obstante, y con más razón después de desagradables experiencias recientes, nos preguntamos si las condiciones actuales de participación en el 7º Programa Marco favorecen la participación de las empresas pequeñas y medianas y si los resultados de muchos proyectos llegan realmente a las empresas.

- ¿No sería posible mejorar algunas de las dificultades crónicas del sector como son: las condiciones de pago, el tratamiento de los impagados, la financiación de los pedidos, …?.

- ¿No sería posible ayudar a las empresas, de forma más intensa y extensa, a renovar su parque de maquinaria como está sucediendo en países extracomunitarios con los cuales estamos compitiendo cada día?.

- ¿No se podrían fomentar relaciones a medio y largo plazo entre compradores y fabricantes europeos de moldes y matrices, aunque solo sea para proyectos europeos?.

- ¿No se podría aumentar con un plus de competitividad la ventaja que la proximidad otorga a los proveedores locales?.

- ¿No se podría aumentar la competitividad y la eficiencia del conjunto de empresas de una misma cadena de valor mejorando la comunicación, las relaciones y los métodos de trabajo entre ellas?.

A nivel de país también surgen algunas preguntas: ¿El desigual resultado o efecto en los países afectados, se debe a la competitividad de cada uno de ellos? Si es así, ¿hay países destinados a desaparecer del mapa de productores?, ¿existe sobrecapacidad productiva en general o en particular?.

Ya en el plano empresarial, cabe admitir que muchas empresas europeas han nacido y se han desarrollado al rebufo de sus empresas clientes. Las preguntas son: ¿Han desarrollado todos sus órganos y ejercido todas sus funciones (la comercial, por ejemplo)?, ¿han diversificado lo suficiente?, ¿tienen capacidad de moverse de forma autónoma sin ir de la mano del cliente?.

¿Y las entidades del sector qué hacen?

- Internacionalización, que comprende la participación en ferias y misiones comerciales a través de los planes sectoriales con apoyo del ICEX. Dado que la participación de las empresas en proyectos internacionales también contribuye a su internacionalización, Feamm fomenta la participación de sus asociadas en los proyectos Iberoeka y en los de los ‘Programas Marco’ de la Unión Europea.

- Innovación, mediante el fomento de la participación en los proyectos citados en el punto anterior y el fomento de la utilización de los servicios de los centros tecnológicos.

- Información y gestión de ayudas directas a las empresas. Feamm informa a las empresas de las ayudas que pueden recibir de la Administración y las asesora en la elaboración y presentación de propuestas. Las empresas de Feamm han recibido ayudas del MITYC para mejorar la competitividad, implantar sistemas integrados de gestión y la metodología ‘lean manufacturing’.

- Influencia e información sectorial. Feamm mantiene relaciones regulares con la Administración (MITYC, CDTI, ICEX) y entidades afines al sector y forma parte de la ISTMA (International Special Tooling & Machining Association), de la EFFRA (European Factories of the Future Research Association) y de la European Tooling Platform, que es una subplataforma de ‘Manufuture’. También elabora y distribuye información sectorial (evolución de la producción y el consumo de moldes y matrices, informes de situación económica, oportunidades de negocio).

Además Feamm organiza dos reuniones anuales que, de forma itinerante, se celebran en Galicia, País Vasco, Aragón, Cataluña y Comunidad Valenciana, que son las comunidades que disponen de asociaciones sectoriales.