La industria del plástico europea se prepara para una mayor inestabilidad, precios más altos y un menor crecimiento

La industria del plástico europea se enfrenta a distintos retos en múltiples frentes. En el sector de los envases, su mayor mercado con diferencia, se ha convertido en víctima de su propio éxito, sobre todo como material ideal para aplicaciones de un solo uso y para la gente que lo usa sobre la marcha. En el sector de la edificación y construcción, es posible que algunos proyectos de infraestructuras queden en suspenso, ya que los gobiernos están desviando algunos fondos de los proyectos de infraestructuras a defensa, aunque el negocio se ve impulsado por las ayudas que reciben los consumidores para mejorar la eficiencia energética en sus casas. En el sector de la automoción, los proveedores de componentes están sufriendo porque los fabricantes de automóviles han recortado la producción, no como reacción a la reducción de la demanda, sino porque no pueden obtener los chips que necesitan para su electrónica.

Desde principios de 2019, el Covid-19 ha afectado de forma importante a la producción, a veces de forma positiva pero en su mayoría negativa. Y ahora, justo cuando Europa y el resto del mundo se estaban recuperando de dos devastadores años de pandemia, nos encontramos con la tragedia del conflicto de Ucrania, según recoge Messe Düsseldorf, con motivo de la próxima edición de la K, en este informe.

Comentando la situación a finales de marzo, Martin Wiesweg, director ejecutivo de polímeros en EMEA de la consultora IHS Markit, afirmó que, además de estar causando una catástrofe humanitaria, la crisis está pesando mucho en el negocio de los plásticos, en términos de inflación de costes, empeoramiento de los cuellos de botella en las cadenas de suministro, incluyendo el abastecimiento de energía, mientras aflora el fantasma de un descalabro de la demanda en medio del temor a la estanflación mundial.

Producción de automóviles.

La inflación en la UE alcanzó un máximo histórico del 7,5% en marzo. S&P Global Economics afirmó el 30 de marzo que se espera que el crecimiento de la eurozona sea del 3,3% este año, frente al 4,4 % de la previsión anterior, y que la inflación alcance el 5% este año y se mantenga por encima del 2% en 2023.

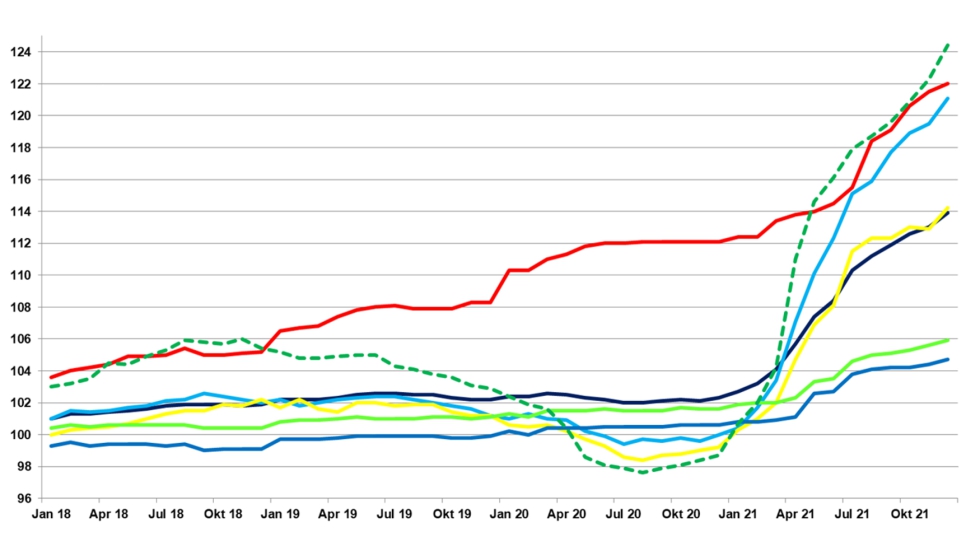

“En el pasado, los elevados precios del petróleo pesaron negativamente en la demanda de plásticos en Europa (ver gráfico)”, comenta Wiesweg. Si los precios se disparan aún más, el poder de adquisición de los consumidores podría desplomarse, lo que afectaría a las ventas minoristas. Los sectores impulsados por la renta discrecional del consumidor, como el sector de los electrodomésticos, los productos de consumo y la automoción, se verían perjudicados, ya que los compradores intentan ahorrar. “A corto y medio plazo, Europa podría ser testigo de una contracción en la demanda de polímeros”.

La transformación de los plásticos se encamina hacia la economía circular

Alemania sigue siendo el motor de la industria europea del plástico, con sus múltiples fortalezas en cuanto a materiales, equipos y capacidad de transformación. Pero algunos sectores también están sufriendo. Según la organización que agrupa a la industria alemana de transformadores de plásticos, GKV, las ventas del sector aumentaron un 12,6%, hasta los 69 400 millones de euros, en 2021, pero las empresas afiliadas siguen estando muy presionadas para obtener buenos resultados. Cita la “explosión de costes exorbitantes“ de las materias primas y la energía, así como los numerosos retrasos en las entregas y las consiguientes suspensiones de pedidos, sobre todo en los suministros destinados a la automoción.

El sector de la automoción ha planteado algunos problemas singulares. Varios fabricantes de coches europeos han suspendido temporalmente la producción en los últimos meses, con importantes efectos negativos en la cadena de suministro, incluido el cierre permanente de algunos procesadores. Las matriculaciones de coches cayeron un 2,4 % en 2021, algo por debajo de 10 millones de unidades en los 27 países de la UE, según la Asociación Europea de Fabricantes de Automóviles (ACEA). Jincy Varghese, analista de demanda de ICIS, prevé que la producción de automóviles en la UE crezca un 17% en 2022, aunque seguirá siendo un 26% inferior a los niveles de 2019. Solo se prevé una recuperación sustancial en el segundo semestre, según dijo en febrero.

El presidente de GKV, Roland Roth, afirmó en la conferencia anual de resultados de la asociación celebrada a principios de marzo, que las perspectivas económicas generales para 2022 siguen siendo muy dispares. Alrededor de la mitad de los miembros de la asociación esperaban un crecimiento de las ventas cuando se les preguntó antes de la conferencia, pero una buena cuarta parte aún esperaba más desplomes. Varios de ellos se plantearon deslocalizar o suspender la producción.

Tendencia de incremento de precios de GKV.

Roth pidió una reducción de los recargos gubernamentales sobre los precios de la energía En cuanto a los precios de los materiales, afirmó que las recientes subidas de precios han sido”casi demenciales”. De media, los precios de los plásticos en Europa aumentaron más del 50 % en términos interanuales en el primer semestre de 2021 y se han mantenido altos. En febrero de 2021, por ejemplo, el PET virgen se vendía a alrededor de 1 euro/kg. En marzo de este año, el precio rondaba los 1,7 euros/kg. El PE lineal de baja densidad pasó de unos 1,2 euros/kg a aprox. 1,9 euros en el mismo periodo.

Pero el presidente de GKV sigue siendo optimista: “En 2022, como transformadores de plásticos, seguiremos sacando el máximo partido de los materiales poliméricos y completando las tareas que tenemos por delante”, sentenció.

En Unionplast, que representa a las empresas italianas de transformación de plásticos, han saltado todas las alarmas con respecto a los precios de la energía. “La crisis de los precios de la energía está afectando seriamente a un sector que cuenta con más de 5000 empresas y que agrupa a más de 100,000 empleados”, afirma Marco Bergaglio, Presidente de la asociación.

“El aumento incontrolado de los costes de la energía y la creciente dificultad para encontrar materias primas es una combinación mortal para nuestro sector y constata el riesgo real de no poder responder a las demandas de nuestros clientes. Esta situación tiene consecuencias inevitables también en los precios de nuestros productos”.

Los fabricantes europeos de maquinaria están en buena forma

El panorama es más halagüeño en el caso de los proveedores europeos de equipos y maquinaria para plásticos. Thorsten Kühmann, secretario General de Euromap, la Asociación Europea de Fabricantes de Maquinaria para Plásticos y Caucho, declaró en marzo que los registros de pedidos de las empresas afiliadas estaban “a rebosar”. Por tanto, el año en curso será otro año muy bueno. Esperamos que las ventas aumenten entre un 5 y un 10%". Pero, también en este caso, el aumento de los precios y ahora la guerra de Ucrania están disparando la incertidumbre.

Dario Previero es Presidente de Amaplast, la asociación de productores italianos de maquinaria y moldes para plásticos y caucho. A finales del año pasado, comentó: “Según nuestras estimaciones, al cierre de 2021 la producción debería estar muy cercana a los niveles prepandémicos, con un aumento del 11,5% respecto a 2020. La clara recuperación registrada en 2021 nos da buenas razones para esperar un rendimiento superior a los niveles anteriores a la crisis en 2022”.

Ulrich Reifenhäuser, CSO de Reifenhäuser Group y también presidente del consejo consultivo de expositores K, afirma que la empresa tiene un registro de pedidos “extraordinariamente positivo“con respecto al año en curso.”Un factor importante en este sentido ha sido la altísima demanda de nuestras líneas de telas no tejidas por soplado-fusión, que han contribuido de forma decisiva en todo el mundo a poder producir suficientes mascarillas higiénicas de protección para hacer frente a la pandemia, especialmente en Europa con capacidades de producción locales”.

Planta piloto de Liondbasell.

A mediados de marzo, Stefan Engleder, CEO de Engel, comentó el ejercicio económico que acababa de concluir para la empresa de tecnología de moldeo por inyección: “Cerramos un año que ha conllevado grandes retos, pero también grandes oportunidades. Cerraremos el ejercicio 2021/2022 con un aumento significativo con respecto al año anterior. En estos momentos, los cuellos de botella de los materiales son uno de los principales retos. Hasta ahora, hemos conseguido evitar los retrasos en las entregas en la medida de lo posible”.

Gerd Liebig, CEO de otro de los grandes de la tecnología de inyección, Sumitomo (SHI) Demag, afirma que, en general, las cifras de consumo son buenas. “Sin embargo, la situación que generó el coronavirus tuvo un indiscutible impacto en la demanda. Pero prevemos una rápida recuperación gracias a nuestra solidez en la estrategia empresarial”. También en esta empresa las ventas de máquinas van camino de superar los niveles pre-pandemia. “La demanda sigue aumentando en los modelos totalmente eléctricos, y prevemos que esta ratio seguirá creciendo”, señala Liebig.

Y en Arburg, Gerhard Böhm, director gerente de Ventas y Servicios, señala: “En 2021 vendimos más máquinas que nunca, y este año seguimos teniendo un buen número de pedidos en marcha”. Pero también señala que los precios de los materiales y los plazos de entrega son motivo de preocupación. “Está claro que los cuellos de botella en las entregas están impidiendo que nuestros clientes hagan inversiones en algunos casos, pero la demanda ciertamente está ahí”, explica.

Retos en el sector de los envases (packaging)

Los elevados y crecientes precios de las resinas en todo el mundo hacen que el mercado de los envases esté sometido a una constante presión, según afirma Liebig. “Dado que el granulado reciclable tiene ahora el mismo precio que el polímero virgen hace 12 meses, el empuje con respecto a la ligereza se extiende ahora a todos los sustratos de materiales de envasado, no solo a los polímeros vírgenes. Seguimos centrados en reducir el uso de material mediante la mejora de los procesos y facilitando que nuestros clientes produzcan piezas con paredes cada vez más finas”.

La evolución hacia las tapas y tapones fijos (obligatorias a partir de 2024 en virtud de la Directiva sobre plásticos de un solo uso, o SUPD) y las ampliaciones de la Responsabilidad ampliada del productor (en vigor en 2023) tendrán inevitablemente una gran influencia, al igual que la nueva Tasa de envases de la UE sobre los residuos de envases no reciclados, comenta Liebig. (Desde el 1 de enero de 2021, la UE cobra a los estados miembros 0,80 euros/kg de los residuos de envases de plástico que no se reciclen. Los estados pueden elegir cómo financiar la tasa).

De hecho, la industria europea de los plásticos tiene que hacer frente a varias normativas relativas a los residuos de plásticos. Por ejemplo, ya existe un mandato de que el 55% de todos los envases de plástico de la UE sean reciclables en 2030, así como una tasa sobre los residuos de envases de plásticos no reciclados. Algunos países también están introduciendo legislación local (España y Francia, por ejemplo), lo que hace que las condiciones no estén tan equilibradas como deberían.

La industria ya tiene que hacer frente a algunas consecuencias de la directiva SUPD, algunos de cuyos aspectos entraron en vigor el 3 de julio de 2021 en la mayoría de países de la UE, aunque el despliegue de la legislación no ha sido del todo fluido. En Italia, por ejemplo, no pasó a ser ley hasta enero, con un retraso en su implementación final; también es más flexible en su definición de los productos plásticos de lo que Bruselas pretendía originalmente, y mientras que la Directiva SUP no exime a determinados plásticos biodegradables, la legislación italiana sí lo hace.

En cuanto a los bioplásticos, la Asociación Europea de Bioplásticos señala: “Lamentablemente, en Europa, los bioplásticos siguen sin obtener el mismo grado de apoyo que otras industrias innovadoras reciben de los responsables políticos en la toma de decisiones de la UE. La Comisión de la UE a veces tiene posturas contradictorias sobre los bioplásticos. Las posturas de los Estados Miembros sobre los bioplásticos también varían mucho, el entorno normativo es todo menos armonizado”. Esto desalienta la inversión en I+D y en capacidades de producción, afirma.

A pesar de estos retos, la evolución de los bioplásticos en Europa es “muy positiva”. Las capacidades de producción mundiales todavía representan menos del 1% de los más de 367 millones de toneladas de todos los plásticos, pero en 2026 la producción de bioplásticos superará por primera vez la cifra del 2%. Las capacidades de producción de bioplásticos en Europa se acercaban a las 600.000 toneladas en 2021 y se espera que aumenten hasta el 1.000.000 de toneladas en los próximos cinco años.

Botellas de plástico para reciclar.

En el Reino Unido, ya fuera de la UE, el 1 de abril de este año entró en vigor un nuevo impuesto sobre los envases de plástico. El impuesto se aplicará a los componentes de los envases de plástico que no contengan al menos un 30 % de plástico reciclado y que se fabriquen en el Reino Unido o se importen a este país (de nuevo, hay exenciones). El impuesto se cobrará a una tarifa de 200 libras/tonelada (unos 235 euros/tonelada).

En la Federación Británica de Plásticos, su director general Philip Law, está decidido a considerar el lado positivo. “El impuesto sobre los envases de plástico podría ser, en última instancia, una plataforma para la innovación y para ayudar a reducir el fragor del debate público”, afirma.

El reciclaje va al alza

“La nueva legislación y los objetivos de reciclaje de plásticos y el uso de materiales reciclados están cambiando la forma en que debe operar toda la industria del plástico”, comenta Elizabeth Carroll, Consultora de Reciclaje y Sostenibilidad de AMI Consulting en Bristol (Reino Unido), que ha publicado un nuevo informe sobre el reciclaje mecánico en Europa. “Por tanto, el sector del reciclaje mecánico de plásticos se ha convertido en el punto focal de las inversiones, las adquisiciones y la expansión”, explica.

La producción de reciclado de plásticos en Europa fue de 8,2 millones de toneladas en 2021 y se prevé que crezca a un ritmo del 5,6 % anual hasta 2030. Esto se compara con los 35,6 millones de toneladas de plásticos básicos que entraron en el flujo de residuos en 2021. “Esto implica que Europa alcanzó una tasa global de reciclaje de plásticos del 23,1%”, afirma Carroll. Lo más probable es que esa cifra aumente a medida que la industria del plástico realice grandes inversiones en tecnologías de reciclaje de diversos tipos.

El panorama de cómo convertir los plásticos reciclados en productos de alto valor parece que se va aclarando. Engleder de Engel explica: “Gracias a la creación de redes horizontales a lo largo de la cadena de valor, en el futuro ya no tendremos que reducir el ciclo de los materiales, sino que podremos reciclarlos o incluso mejorarlos. Si intercambiamos información y datos entre las empresas, podremos reciclar los residuos de plásticos y volver a fabricar productos de plástico de alta calidad a partir de ellos”. La transformación digital es el requisito previo para avanzar rápidamente en los temas de sostenibilidad".

En Sumitomo (SHI) Demag, el CEO Liebig coincide en que el procesamiento de reciclados en sí mismo no es un reto tecnológico insuperable. “El mayor reto es conseguir un rendimiento comparable de los componentes y estabilizar las propiedades no uniformes de los materiales a través de la monitorización inteligente de los procesos”, comenta. “Hay muchos proyectos prometedores en marcha, aunque el rendimiento del reciclado sigue dependiendo de la pureza”.

Michael Ruf, CEO de KraussMaffei, que dispone de tecnologías de inyección y extrusión, explica: “La economía circular no solo es un imperativo ecológico, sino también económico. Por ello, es un pilar básico de la estrategia de producto de KraussMaffei, firma representada por Coscollola. Los clientes ya han reciclado más de un millón de toneladas de plásticos con nuestros sistemas”.

Sin embargo, a veces es una lucha ardua. Guido Frohnhaus, director de tecnología e Ingeniería de Arburg señala: “Mientras los materiales reciclados sean más caros que los nuevos, las medianas empresas se enfrentarán a la pregunta de por qué tienen que utilizarlos a costa de su propia rentabilidad. Necesitamos que el entorno político establezca directrices legales claras a este respecto, y la UE debe ir más allá de dictar prohibiciones sobre productos plásticos individuales, también debe aportar un respaldo riguroso a la economía circular”.

Afortunadamente, la tecnología del reciclaje está haciendo grandes avances en Europa. Por ejemplo, empresas austriacas como Erema y Starlinger se encuentran entre los líderes en esta materia, mientras que Amut (representado por Protecnic 1967) y Bandera son algunos de los especialistas italianos en extrusión que están desarrollando sistemas para abordar los residuos de láminas y películas; y Sipa, la empresa de tecnología de botellas de PET, ha colaborado con Erema para desarrollar el primer sistema totalmente integrado para devolver las partículas posconsumo a las botellas para usar en aplicaciones que están en contacto con alimentos. Las tecnologías de clasificación automática de PCR mixtos también están haciendo grandes avances, y la empresa noruega Tomra es un importante actor.

En la empresa de equipos de fabricación de compuestos Coperion, Marina Matta, responsable de equipo de tecnología de procesos de ingeniería de plásticos señala: “Estamos observando muchos avances revolucionarios que están mejorando notablemente la calidad de la clasificación y el lavado de los residuos. El proceso de pirólisis también ha mejorado recientemente de forma significativa para que este proceso de reciclaje pueda llevarse a cabo de una forma mucho más eficiente desde el punto de vista energético”.

Los proveedores de polímeros transitan hacia lo ecológico

Los productores europeos de polímeros están haciendo grandes esfuerzos para mejorar la sostenibilidad de sus productos. En LyondellBasell, una de las principales empresas de poliolefinas y compuestos, Richard Roudeix, vicepresidente senior de Olefinas y Poliolefinas para Europa, Oriente Medio, África e India, explica: “Llegar a la neutralidad climática en 2050 requiere que la industria aborde una profunda transformación en un plazo relativamente corto, sobre todo si se tiene en cuenta que algunas tecnologías para descarbonizar completamente nuestros procesos están todavía en las fases iniciales de desarrollo. Actualmente, los altos costes de la energía están restringiendo los beneficios de la industria en el preciso momento en que esta necesita fondos adicionales para hacer inversiones en descarbonización”.

Los proveedores de polímeros no han estado del todo de acuerdo con los responsables políticos europeos encargados de la toma de decisiones sobre cómo pasar a una economía verde, pero las opiniones están confluyendo. “LyondellBasell cree que las políticas gubernamentales alternativas y las medidas voluntarias son más efectivas que depender exclusivamente de los impuestos nacionales para alcanzar los objetivos medioambientales”, comenta Roudeix. Sugiere que una tasa basada en la reciclabilidad de un producto podría utilizarse para financiar mejoras en infraestructura y programas para el reciclaje de plásticos.

LyondellBasell pretende producir y comercializar dos millones de toneladas métricas de polímeros reciclados y renovables al año para 2030. Ya ha presentado plásticos fabricados a partir de residuos plásticos reciclados mecánica y químicamente, así como materias primas de origen biológico.

Y llegan otros comentarios similares de la mano de Sabic. En 2019, presentó polímeros circulares certificados producidos mediante el upcycling de plásticos usados. “Pero la realidad es que actualmente la demanda de plásticos reciclados es mayor que la oferta disponible”, afirma un representante. “Los fabricantes tienen que encontrar la manera de aumentar esa escala para propiciar un cambio real”.

Según Sabuc, es necesario un mayor respaldo normativo por parte de los gobiernos para ayudar a los actores de la industria a escalar nuevas técnicas como el reciclaje químico. “Por ejemplo, es importante que el marco normativo europeo reconozca la resina reciclada químicamente como equivalente a la resina virgen producida a partir de materias primas fósiles para aumentar la disponibilidad e impulsar la escalabilidad”.

En BASF, que al igual que Sabic cuentan con una amplia gama de plásticos destinados a múltiples mercados, un representante comenta: “Esperamos que los plásticos jueguen un papel vital en la consecución de los objetivos de la UE de cero emisiones netas, lo que ayudaría a conseguir un ahorro en emisiones en sectores clave como la construcción, la automoción o el envasado de alimentos. Nos estamos esforzando en todo el mundo por conseguir la cifra de cero emisiones de CO2 netas en 2050. Además, queremos reducir nuestras emisiones de gases de efecto invernadero en todo el mundo en un 25% para 2030 en comparación con 2018”.

Covestro, una gran empresa de policarbonatos y poliuretanos, tiene una de las estrategias más audaces entre los proveedores de polímeros. Su objetivo es lograr la cifra de cero emisiones netas de alcance 1 y 2 (relacionadas con su propia producción y fuentes de energía externas) para 2035.

La directora gerente de Plastics Europe, Virginia Janssens, afirma que sus miembros apoyan el objetivo obligatorio de la UE del 30% de contenido reciclado en los envases de plástico para 2030 y ha anunciado recientemente una previsión de inversión de 7200 millones de euros para el reciclaje de productos químicos para 2030 en Europa.

Durante y más allá de lo que se espera que sean las crisis temporales del Covid y de Ucrania, “el mundo sigue firmemente centrado en la circularidad, la contaminación del plástico y las fugas medioambientales”, señala Wiesweg de IHS Markit. “El impulso de la circularidad estimulará la innovación en el reciclaje químico, lo que contribuirá a lograr la viabilidad comercial a escala mundial que, junto con el reciclaje mecánico, desplazará progresivamente a la resina del plástico virgen”.

K 2022 - la feria más importante del mundo para la industria

En 2022, como cada tres años, la K de Düsseldorf volverá a ser la plataforma de información y negocios más importante para la industria mundial del plástico y el caucho. En ningún lugar la internacionalidad es tan alta como en Düsseldorf. Expositores y visitantes de todo el mundo se reunirán y aprovecharán las oportunidades del 19 al 26 de octubre de este año no sólo para demostrar las capacidades de la industria y presentar innovaciones, sino también para intercambiar opiniones sobre la situación de la industria del plástico y el caucho en las distintas regiones del mundo, discutir las tendencias actuales y establecer conjuntamente el rumbo para el futuro.

Para más información sobre K 2022, visite: www.k-online.com