El Grupo Schaeffler inicia 2023 con un buen trimestre

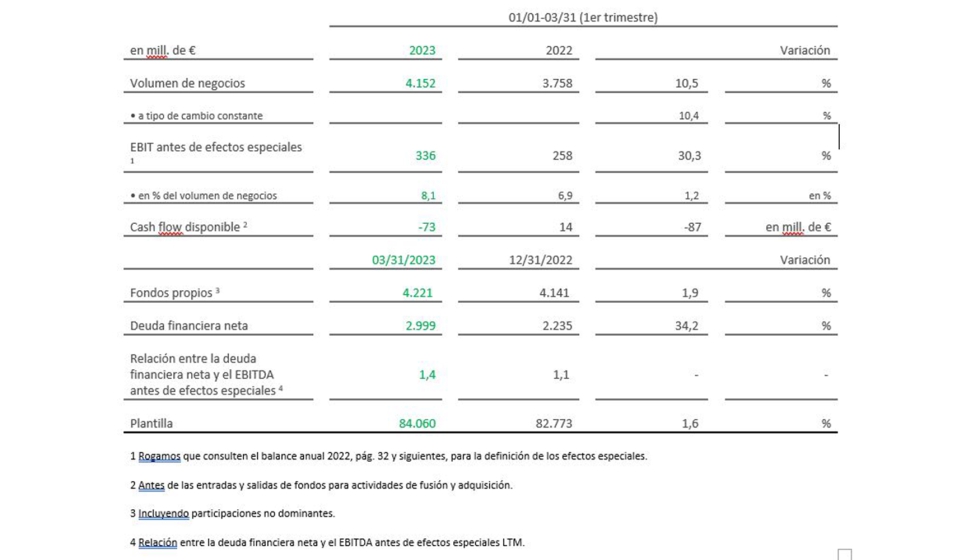

Schaeffler, el proveedor global de los sectores de la automoción y la industria, ha presentado sus resultados para los tres primeros meses de 2023. El volumen de negocios ha ascendido a 4.152 millones de euros para el período del informe (ejercicio anterior: 3.758 millones de euros), lo que corresponde a un aumento del volumen de negocios del 10,4% a tipo de cambio constante, al que han contribuido todas las divisiones y regiones. El volumen de negocios de las divisiones Automotive Technologies, Automotive Aftermarket e Industrial ha aumentado un 6,0%, un 25,7% y un 13,4% a tipo de cambio constante.

El volumen de negocios ha aumentado considerablemente, en particular en la región de Europa, donde ha crecido un 17,3%. En la región de Américas, el volumen de negocios ha aumentado un 5,4% y en la región de Greater China se ha conseguido un crecimiento del volumen de negocios del 1,0%, ambos a tipo de cambio constante. En la región de Asia/Pacífico el volumen de negocios ha aumentado un 12,9% a tipo de cambio constante.

El Grupo Schaeffler ha generado un EBIT antes de efectos especiales de 336 millones de euros (ejercicio anterior: 258 millones de euros) durante los tres primeros meses del año, lo que sitúa el margen EBIT antes de efectos especiales en un 8,1% (ejercicio anterior: 6,9%). El aumento del margen EBIT antes de efectos especiales se ha podido atribuir principalmente a la combinación de ventas y a los volúmenes.

Los beneficios para el período del informe se han visto afectados negativamente por 92 millones de euros de efectos especiales (ejercicio anterior: 11 millones de euros). El EBIT ha ascendido a 244 millones de euros (ejercicio anterior: 247 millones de euros).

Klaus Rosenfeld, CEO de Schaeffler AG, ha hecho su valoración del primer trimestre de 2023: "Schaeffler ha crecido más de un 10% en los tres primeros meses del año: una evolución impulsada ante todo por las divisiones Automotive Aftermarket e Industrial. La mejora del margen EBIT antes de efectos especiales hasta el 8,1%, a la que contribuyeron especialmente las divisiones Automotive Technologies y Automotive Aftermarket, ha sido alentadora y merece también una mención especial”.

Automotive Technologies: el margen EBIT ajustado aumenta al 4,3%

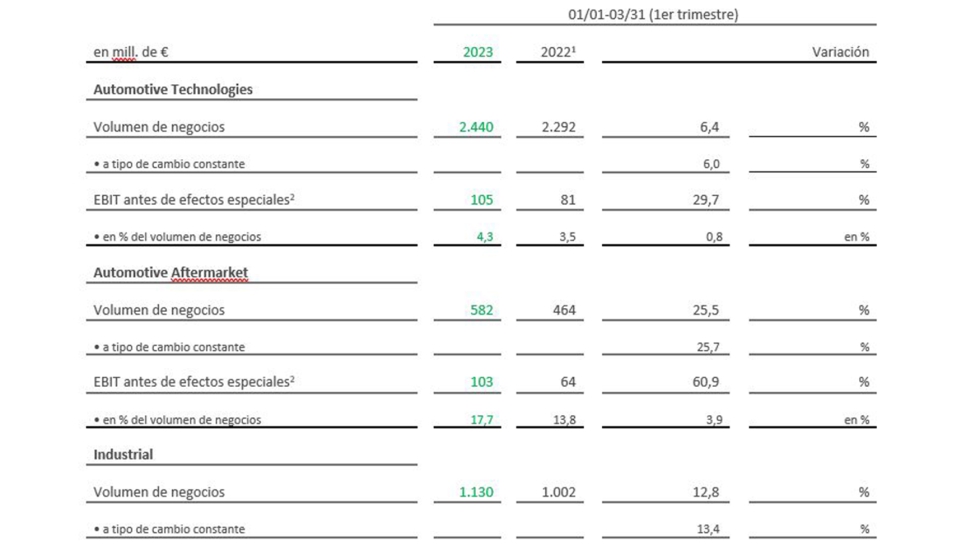

La división Automotive Technologies ha generado un volumen de negocios de 2.440 millones de euros en los tres primeros meses de 2023 (ejercicio anterior: 2.292 millones de euros). El volumen de negocios ha aumentado un 6% a tipo de cambio constante, debido principalmente a un aumento del volumen impulsado por el mercado. A tipo de cambio constante, el volumen de negocios de la división ha crecido a un ritmo ligeramente superior al de la producción mundial de automóviles en el primer trimestre. La división Automotive Technologies ha superado el rendimiento de la producción mundial de turismos y vehículos comerciales ligeros en un 0,3% 1).

Con un 21,3% y un 9,5%, respectivamente, las unidades de negocio Sistemas de chasis y e-Mobility han generado los aumentos más pronunciados del volumen de negocios a tipo de cambio constante en el período del informe. La unidad de negocio de Sistemas de motor y transmisión ha crecido un 5,8% a tipo de cambio constante. El volumen de negocios de la unidad de Rodamientos, a tipo de cambio constante, se ha situado un 2,6% por encima del nivel del ejercicio anterior.

La división Automotive Technologies ha generado un EBIT antes de efectos especiales de 105 millones de euros (ejercicio anterior: 81 millones de euros) en los tres primeros meses. El margen EBIT antes de efectos especiales ha ascendido al 4,3% (ejercicio anterior: 3,5%). El aumento del margen EBIT antes de efectos especiales se ha visto impulsado tanto por los volúmenes como por la fijación de precios.

Automotive Aftermarket: un primer trimestre extraordinario

La división Automotive Aftermarket ha publicado un volumen de negocios de 582 millones de euros en el período del informe (ejercicio anterior: 464 millones de euros), lo que representa un aumento del 25,7% a tipo de cambio constante comparado con la base relativamente baja del año anterior. El aumento del volumen de negocios a tipo de cambio constante se ha debido principalmente a un considerable incremento de los volúmenes y a la mejora de los precios.

La tendencia del volumen de negocios se ha visto fomentada principalmente por el crecimiento en la región de Europa, donde el volumen de negocios ha aumentado un 30,3% a tipo de cambio constante, en comparación con el ejercicio anterior. El volumen de negocios a tipo de cambio constante ha crecido un 15,9%, un 17,2% y un 20,1% en las regiones de Américas, Greater China y Asia/Pacífico, respectivamente.

Sobre esta base, la división Automotive Aftermarket ha generado un EBIT antes de efectos especiales de 103 millones de euros (ejercicio anterior: 64 millones de euros), lo que sitúa el margen EBIT antes de efectos especiales en un 17,7% (ejercicio anterior: 13,8%). Esta subida del primer trimestre se ha debido sobre todo al aumento del margen bruto por una combinación favorable de ventas y precios.

Industrial: crecimiento en todos los grupos de mercado

La división Industrial ha generado un volumen de negocios de 1.130 millones de euros (ejercicio anterior: 1.002 millones de euros) durante los tres primeros meses del año, lo que corresponde a un aumento del 13,4% a tipo de cambio constante. El aumento del volumen de negocios a tipo de cambio constante ha sido inducido por los volúmenes y la fijación de precios. El aumento en el grupo de mercado de Automatización Industrial se ha visto impulsado por el impacto estructural de las adquisiciones de filiales, especialmente el Grupo Ewellix, que ha repercutido en todas las regiones.

Todas las regiones han contribuido al crecimiento del volumen de negocios, en particular las regiones de Greater China y Europa, que han generado un aumento del 19,1% y del 12,2% respectivamente, a tipo de cambio constante. En la región de Américas, el volumen de negocios ha aumentado un 14,4% a tipo de cambio constante, y la región de Asia/Pacífico ha conseguido un crecimiento del volumen de negocios del 5,9% a tipo de cambio constante.

En los tres primeros meses, la división Industrial ha generado un EBIT antes de efectos especiales de 128 millones de euros (ejercicio anterior: 113 millones de euros). Con un 11,3%, el margen EBIT antes de efectos especiales en el primer trimestre de 2023 ha estado en línea con el del ejercicio anterior (11,3%). Ha aumentado el margen bruto debido al impacto de los volúmenes y los precios. La adquisición de Ewellix se completó a inicios del año.

Sólido balance – Moody’s eleva la calificación

Claus Bauer, CFO de Schaeffler AG, ha dicho: “Todas las divisiones han contribuido de forma importante a los alentadores resultados del Grupo Schaeffler. El cash flow disponible negativo se debe, en parte, a los pagos únicos. La mejora de nuestra calificación crediticia por parte de Moody's, comunicada a finales de marzo, es satisfactoria y subraya la excelente liquidez y la solidez del balance del Grupo Schaeffler. Continuaremos trabajando en nuestros resultados financieros y aprovecharemos el potencial de optimización”.

En el primer trimestre de 2023, el cash flow disponible antes de las entradas y salidas de fondos para las actividades de fusiones y adquisiciones se ha situado en -73 millones de euros (ejercicio anterior: 14 millones de euros) debido a factores estacionales. El descenso se puede atribuir principalmente al aumento del capital circulante relacionado con los volúmenes, cuyo importe ha sido superior en 114 millones de euros al del ejercicio anterior, así como a factores como los gastos de reestructuración, la prima de inflación y otros acontecimientos. Asimismo, Schaeffler ha realizado inversiones adicionales en las tecnologías del futuro como la digitalización y la movilidad eléctrica. Con un importe total de 221 millones de euros, las inversiones realizadas en inmovilizado material y bienes inmateriales han sido superiores en 64 millones de euros respecto a las del período del ejercicio anterior (ejercicio anterior: 156 millones de euros).

A 31 de marzo de 2023, la deuda financiera neta del Grupo ha ascendido a 2.999 millones de euros. El aumento de la deuda financiera, en comparación con la del 31 de diciembre de 2022 (2.235 millones de euros), se puede atribuir principalmente a la plena utilización de un préstamo a plazo de 500 millones de euros durante el primer trimestre de 2023. La relación entre la deuda y el EBITDA, definida como la deuda financiera neta dividida por el EBITDA antes de efectos especiales, ha sido del 1,4x a 31 de marzo de 2023 (31 de diciembre de 2022: 1.1x), por lo que la ratio Gearing, es decir, la relación entre las deudas financieras netas y los fondos propios, ha aumentado al 71,0% (31 de diciembre de 2022: 54,0%). El Grupo tenía una plantilla de 84.060 empleados a fecha de 31 de marzo de 2023.

En abril de 2023, el dividendo ha sido de 45 céntimos de euro por acción ordinaria sin derecho a voto. Se corresponde con un índice de reparto aproximado del 48%, que se sitúa en la parte superior de la banda objetivo del 30 al 50% en función de los ingresos netos consolidados atribuibles a los accionistas de la casa matriz antes de efectos especiales.

Klaus Rosenfeld ha hecho los siguientes comentarios finales: “El Grupo Schaeffler mantiene la trayectoria de crecimiento definida en su Hoja de ruta 2025. Continuamos invirtiendo en los campos orientados al futuro y mejoraremos aún más nuestra rentabilidad”.